�u�R�����N���W�b�g�J�[�h�͌���������\�����܂Ȃ��v�ƌ����������܂ɂ��܂��B�܂��A�u���K�g���u���̂��ƂɂȂ邩�炢��Ȃ��v�Ƃ����������܂��B���̂悤�ȍl���������Ă���ƁA�������������Ǝv�������Ɏ��ĂȂ��Ɋׂ邩������Ȃ��̂ŁA�l���������������ς��Ă��炢�����Ǝv���܂��B

�N�����̃J�[�h�Ȃ�ێ���͂�����܂���A�g��Ȃ�����́A�����������K�g���u���ɂ͂Ȃ肦�܂���B�R�����������Ǝv���Ă��Đ\�����܂Ȃ��͔̂��ɖܑ̂Ȃ����Ƃł��B���ɂ����������Ȃ����R�͂�������܂��B

- �ڎ� -

�\�����݂��邾���Ȃ疳��

�N���W�b�g�J�[�h�𖢂���1���������Ă��Ȃ��l�ɂ��Вm���Ă����Ă��炢�����̂́A�N���W�b�g�J�[�h�͐\�����݂����Ȃ疳���ł����A�Ƃ������Ƃł��B

���Ƃ��A�R���ɗ����Ă��萔���Ȃǂ������邱�Ƃ͂Ȃ��̂ŁA�N���W�b�g�J�[�h���~�����Ƃ������m�ȋC����������̂ł���A�Ƃ肠�����\������ł݂邱�Ƃ��厖�ł��B

�ߋ��ɐR���ɗ����Ă�����͐V�K�ɃN���W�b�g�J�[�h����邱�Ƃ���߂Ă��܂������ł����A�ēx�\������ł݂�������A�Ƃ������Ƃ͎��͂悭���邱�ƂȂ̂ŁA���߂�̂͂܂��܂������ł��B

�������A�N���W�b�g�J�[�h�̐\���L�^�́A�l�M�p�����Ԃ�6�����ԋL�^����܂��̂ŁA����6�J���ŃN���W�b�g�J�[�h�̐R�������ꍇ�́A���ɐ\�����ނƂ��͍Œ�6�J���ȏ�̊��Ԃ͂������ق��������ł��B

�O��̐R�����甼�N�ȏ�o���Ă���\�����ނƂ��ɑO��Ɠ����N���W�b�g�J�[�h��I�ԕ��͑����ł����A�������S���ς��Ȃ��ꍇ�́A���̃J�[�h�̍��i���C�������Ȃ������\��������̂ŁA�Ⴄ�N���W�b�g�J�[�h�����������ق��������ł��B�Ⴄ�J�[�h�Ȃ瑮�����S���ς��Ȃ��ꍇ�ł��A�R���Ɏ�\��������܂��B

�Q�ƁF�R�����Â��Ɖ\�̃N���W�b�g�J�[�h��r

30�܂ł�1���͍���Ă����������R

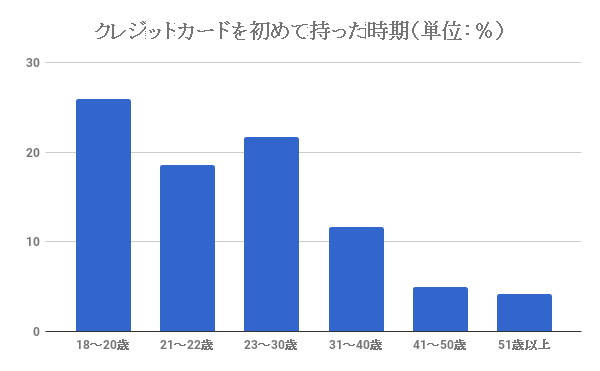

�u�y�V���T�[�`�̒����v�ɂ��A�g�N���W�b�g�J�[�h�����߂Ď����������h�́A�u18�`20�v��25.9���ōł������A�����Łu23�`25�v��21.7���A�u21�`22�v��18.6���A�u23�`30�v��12.9���ƌ��ʂ��o�܂����B

���Ȃ݂ɁA�u31�Έȍ~�v�͂܂Ƃ߂Ă�20.9���ɂ����Ȃ�܂���ł����̂ŁA31�Έȍ~�ɏ��߂ăN���W�b�g�J�[�h�����̂͏����x���X���ɂ���ƌ����܂��B

30�܂łɃN���W�b�g�J�[�h�̗��p�������Ȃ��ƁA�M�p�x�̍����������N���q�X�i�N���W�b�g�J�[�h�q�X�g���[�j���\�z�ł��Ȃ��A�ƌ���ꂽ�肷�邱�Ƃ�����̂ŁA���������������Ă������ق��������ł��B

�R���ɂ������āA�J�[�h��Ђ͌l�M�p���@�ւɑ��A�ߋ��̃N���W�b�g�J�[�h��[���_��̗��p���т��Ɖ�邽�߁A�N���q�X���\�z�ł��Ă���ƁA����A�R���ɂ����ăv���X�ɓ����\�����o�Ă��܂��B

�������A30�܂łɃN���W�b�g�J�[�h��������o�����Ȃ��Ă��A���Ȃ��킯�ł͂Ȃ��̂ł����S���B

�N���W�b�g�J�[�h�E���[���_��̗��p���т��Ȃ����Ƃ��R�����Ƀ}�C�i�X�ɓ������Ƃ͂Ȃ��̂ŁA�E�ɏA���Ă��Ĉ��肵������������ΐR���ɒʂ�\���͏\���ɂ���܂��B

�u�X�R�A�����O�V�X�e���̒��������v���݂Ă��킩��悤�ɁA30�ΑO��̓X�R�A����������N��ƂȂ�܂��̂ŁA�X�R�A��������n�߂�40�ΑO��܂łɍ���Ă����Α��v�ł��B

�N���W�b�g�J�[�h�̃����b�g�͔ėp���̍���

�N���W�b�g�J�[�h��1���ł�����A�������ʂɎg���Ė{���ɕ֗��ł��B�Ƃ������A����ɂ����ẮA�N���W�b�g�J�[�h���g�Ȃ��h�Ƌt�ɐF�X�ȏ�ʂŔς킵����������͂��ł��B���L���Ă��Ȃ����ق��u�K�v���������Ȃ��v�ƌ����܂����A����͔ėp���̍������܂��m��Ȃ����炩������܂���B

�ł́A�ǂ�ȏ�ʂŎg�����Ƃ��ł���̂ł��傤���H�N���W�b�g�J�[�h�̎�ȗ��p�V�[���́u�C���^�[�l�b�g�V���b�s���O�v�u�ŋ��E���������̎x�����v�u���X�܂ł̃V���b�s���O�v�u�e��T�[�r�X�E�ی��v�̑傫��4�ɕ����邱�Ƃ��ł��܂��B���ꂼ��̃����b�g���܂Ƃ߂܂����B

�C���^�[�l�b�g�V���b�s���O

MMD���������ׂ�20�`40��j��1000�l�ȏ��ΏۂƂ����u�N���W�b�g�J�[�h�̗��p�Ɋւ�����Ԓ����v�ɂ��A�N���W�b�g�J�[�h���p��73�����u�C���^�[�l�b�g�V���b�s���O�v�Ɠ����������ł��B

����C���^�[�l�b�g�V���b�s���O�T�C�g���\���Ă��Ȃ����[�J�[�E�u�����h�̂ق������������݂ɂȂ��Ă��܂��B���ʌ���̏��i�Ȃǂ̓N���W�b�g�J�[�h���ς̂ݑΉ��Ƃ��������Ƃ�����̂ŁA�N���W�b�g�J�[�h���Ȃ��ƃC���^�[�l�b�g�V���b�s���O�͂��Ȃ�s�ւȎ���ɂȂ��Ă��Ă��܂��B

�ł́A�C���^�[�l�b�g�V���b�s���O�𗘗p����ۂɃN���W�b�g�J�[�h���ςɂ���Ăǂ̂悤�ȃ����b�g������ł���̂ł��傤���B

�|�C���g�������I�ɒ��߂���

�N���W�b�g�J�[�h���ς̍ő�̃����b�g�̓|�C���g�����܂邱�Ƃł��B�������A�����I�ɁB�J�[�h�ɂ���ĈقȂ�܂����A���ꂼ��̊Ҍ����i����0.5�`1.0���j�ɉ������|�C���g�����炦��̂��A�������ςƂ̑傫�ȈႢ�ł��B

�C���^�[�l�b�g�V���b�s���O�̏ꍇ�A�Ⴆ�A�y�V�s��̏ꍇ�A���iA�̓|�C���g1�{�Ȃ̂ɁA���iB�̓|�C���g10�{�Ƃ������悤�ɁA�������i�Ȃ̂ɂ��炦��|�C���g���S��������肵�܂��B���|�C���g�𑽂����炦��Ƃ����T���̂��C���^�[�l�b�g�V���b�s���O�̊y���݂̈�ł��B

�܂��A�y�V�J�[�h�͊y�V�s��ŁAPayPay�J�[�h��Yahoo!�V���b�s���O�ŗ��p����ƃ|�C���g�Ҍ������A�b�v����悤�ɁA��g�X�T�C�g�ŗ��p����ƃ|�C���g�Ҍ������A�b�v����N���W�b�g�J�[�h�������̂ŁA�悭���p���邨�X�Ń|�C���g���A�b�v����N���W�b�g�J�[�h�����̂��������߂ł��B

�N���J���ς͍ŒZ�������\

�C���^�[�l�b�g�V���b�s���O�̗��p�w�́A�u�����w���������v�Ƃ����v���ƁA�u�����Ɏ茳�ɗ~�����v�Ƃ����v�����������Ă��邱�Ƃ��ƂĂ������ł��B

�l�b�g�V���b�s���O�ł͌��ϕ��@���N���W�b�g�J�[�h���ρA��s�U���A��������ςȂǂ�����킯�ł����A���̒��ōł������������̂��N���W�b�g�J�[�h���ςƑ�������ςł��B

�������A��������ς͑�����萔�������Z����܂��̂ŁA���S�~�قlj��i�ɏ�悹����܂��B

�N���W�b�g�J�[�h���ς́A���O�ɓo�^�����J�[�h�Ō��ς��s���܂��̂ŁA�ŒZ�Ŕ������Ă���܂��B

���Ȃ݂ɁA��s�U���̏ꍇ�́A�U�荞��ɔ����ƂȂ�p�^�[�������邽�߁A�������x���ꍇ������܂��B���������A�U�����̑傫�Ȏ�Ԃł���ˁB

�ߔN�ł̓N���W�b�g�J�[�h���ς����Ή����Ă��Ȃ��V���b�s���O�T�C�g���������肷��̂ŁA�N���W�b�g�J�[�h���Ȃ��Ɨ~�������̂��甃���Ȃ��Ȃ鎞��͂������Ă��܂�...�B

�ŋ��E���������̎x����

�͍̂l����Ȃ��������Ƃ̈�Ƃ��āA�e��ŋ��A����Ɍ��������̎x�������N���W�b�g�J�[�h���ςłł���悤�ɂȂ��Ă��Ă��邱�Ƃ��������܂��B

�J�[�h���ω\���ǂ����͎����̂ɂ���đΉ��͈قȂ�܂��̂ŁA�e�����̂̃z�[���y�[�W���������������B�̂͂ł��Ȃ������̂ɍŋ߂ɂȂ��ăJ�[�h���ςɑΉ������A�Ƃ������Ƃ�����̂ō���x���m�F���������B

�ŋ��̎x�����ł��A���������̎x�����ɃN���W�b�g�J�[�h���g���Ă��ʏ�̃V���b�s���O���p���Ɠ����悤�Ƀ|�C���g�߂邱�Ƃ��ł��܂��̂ŁA���͂⌻���ł̎x�����͑������Ă���C���ł��B

�ŋ��̎x�����ɂ���

���܂�m���Ă��Ȃ��̂ł����A�ŋ����N���W�b�g�J�[�h�Ō��ςł���ꍇ������܂��B

�s�����A�e�����̂ɂ���ĈقȂ�̂ł����A�Ⴆ�A�Z���ł��N���W�b�g�J�[�h�Ŏx�����鎩���̂����ۂɑ����Ă��܂��B�Z���ł̎x�����́A�������ς����ʂł������A�N���W�b�g�J�[�h���ςȂ�|�C���g�����܂��̂Őŋ��̎x������ߖ�ł��Ă���悤�Ȋ��o�ɂȂ�܂��B

���̑��ɂ��A�����Ԑł�Œ莑�Y�ł̎x�������ł��鎩���̂�����܂��B�e��ŋ��̎x���ʒm�����͂�����A�ʒm���̗��ʓ����`�F�b�N���ăN���W�b�g�J�[�h���ς��ł��邩�ǂ����`�F�b�N���Ă݂Ă��������B

���M��̎x�����ɂ���

�d�C��K�X�A�����Ƃ��������������́A���łɃN���W�b�g�J�[�h���ςł���Ƃ��낪�����ł��B

�����������N���W�b�g�J�[�h���ςł���悤�ɂȂ�ƁA���p���ׂ�̎����Ɠ����悤�Ɉ������Ƃ��ł���̂ŁA�o��̊Ǘ���������A�ƌv�������Ƃ��ɂ��֗��ł��B

���M��͖����K���������Ă�����̂Ȃ̂ŁA�����������Œ��̎x�����Ń|�C���g�����܂�͉̂���肤�ꂵ���ł���ˁB

�g�ї����̎x�����ɂ���

�����A�l�C�̊i��SIM�̓N���W�b�g�J�[�h���ς̂݉\�A�Ƃ������̂����\�������߁A�N���W�b�g�J�[�h���Ȃ��ƌ_��ł��Ȃ������肵�܂��B

���L�����A�_��̏ꍇ�́A�S�ĂŃN���W�b�g�J�[�h���ς��\�ł��B�g�ї�����������������́��Œ��Ȃ̂ŁA�N���W�b�g�J�[�h���ςɂ������Ƃ���ł��B

�u���N���[�g�J�[�h�v�ȂǁA�g�ї����̌��ςɎw�肷��ƃ|�C���g�����炦��L�����y�[�������{���Ă���N���W�b�g�J�[�h�������Ă��܂��B

���X�܂ł̃V���b�s���O

������O�Ƃ����Γ�����O�ł����A���X�܂̃V���b�s���O�̌��ςɎg���܂��B

��̑O�܂ł͎��X�܂ł̃J�[�h���ς̓T�C��������̂����ʂł������A�ŋ߂͈Ïؔԍ�����ʓI�ɂȂ��Ă���A�ȑO������y�ɍς܂�����悤�ɂȂ��Ă��܂��B

�܂��A�J�[�h�\�ʂɃJ�[�h�ԍ��⎁���Ȃǂ̃J�[�h�����L�ڂ���̂���߂�N���W�b�g�J�[�h���o�ꂷ��ȂǁA�Z�L�����e�B�[�����サ�Ă��܂��̂Ŏg���₷���Ȃ��Ă��܂��B

���X�܂ŃN���W�b�g�J�[�h�𗘗p����ꍇ�ɂ��l�X�ȃ����b�g������ł��܂��B

��g��ł̎x����

�Ⴆ�A�Z�f�B�i�����s����u�Z�f�B�i�J�[�hJiyu!da!�v�́A�S���̃Z�u��-�C���u���A�_�C�G�[�A�C�I���ł̃V���b�s���O�Ń|�C���g��3�{�ɂȂ�܂��B

�܂��A�C�I����s�����s����u�C�I���J�[�h�v�́A�ʏ�200�~��1�|�C���g�ł����A����5�̂����̓|�C���g2�{�L�����y�[�������{����ȂǁA�e�N���W�b�g�J�[�h�ɓ��F������܂��B

�܂��A�K�\�����X�^���h�ł����ɂȂ�J�[�h�Ƃ��Đl�C�́uENEOS�J�[�h�v�̓N���J���ς��ƃK�\�����オ�����ɂȂ�悤�ɂȂ��Ă��܂��B

���X�܂ł̃N���W�b�g�J�[�h���p�������Ȃ���́A���̂悤�ɒ�g��œ��T�����ɗ��p����Ƃ����ł��傤�B

�d�q�}�l�[�ł̎x����

�ߔN�̓d�q�}�l�[���p�ҋ}���̔w�i�ɂ́A�d�q�}�l�[�𗘗p���邱�ƂŌ��ς����X�s�[�f�B�[�ɍς܂����邱�Ƃ��v���̈�ɂ���܂��B��p�̒[���Ƀ^�b�`���邾���Ō��ς���������̂ŁA���K�̔ς킵������������܂��B

�d�q�}�l�[�́A�v���y�C�h�^�i�O�����^�j�ƃ|�X�g�y�C�^�i�㕥���^�j������܂��B

�v���y�C�h�^�d�q�}�l�[�ꍇ�A�N���W�b�g�J�[�h����`���[�W�ł��A�`���[�W�����p�Ń|�C���g�̓�d�Ƃ肪�ł���̂��傫�ȃ����b�g�ł��B

�|�X�g�y�C�^�̏ꍇ�A�`���[�W�͕s�v�ł��B�ŋ߂ł́A�X�}�[�g�t�H����X�}�[�g�E�H�b�`�ɓd�q�}�l�[����荞�ނ��Ƃ��ł��A���z���X�������������������ł��B

�e��T�[�r�X�E�ی�

�N���W�b�g�J�[�h�ɂ͗l�X�ȃT�[�r�X��ی��������ŕt�т���Ă��܂��̂ŁA������̃g���u���ɔ����邱�Ƃ��ł��܂��B

���ꂪ�������ςƂ̍ő�̈Ⴂ�Ƃ������邩������܂���B�Ⴆ�A�����͗��Ƃ�����Ԃ��Ă���\�����Ⴂ�ł����A�N���W�b�g�J�[�h�͕������ĕs�����p����Ă��S�z�⏞�����܂��̂ŁA�ی��ɂ����S���Ɏ���Ă���Ƃ��낪����܂��B

�ł́A��̓I�ɂǂ̂悤�ȃT�[�r�X��ی�������̂��݂Ă݂܂��傤�B

�V���b�s���O�ی�

�ʖ��A���������ی��ƌĂ�邱�Ƃ�����V���b�s���O�ی��́A���̖��̂Ƃ���A�V���b�s���O�̍ۂ̃g���u����⏞���Ă����ی��̂��Ƃł��B

�N�����̃J�[�h�̏ꍇ�A����100���O��܂ŕ⏞���Ă���܂��B�N���L�����ƍō�500���~�O��܂ŕ⏞���Ă����J�[�h������܂��B�ڂ����⏞�z�͊e�J�[�h�̕ی����e�����m�F�������B

�V���b�s���O�ی��́A�K�p���ɐ���~�قǂ̎��ȕ��S�����߂���ꍇ������܂����A�l�X�ȃV�[���œK�p�����̂ŁA�m���Ă����đ��͂Ȃ��ی��ł��B�Ⴆ�A��ʎ��̂ɑ����A�u�����h�̃o�b�O�̎���肪�Ƃ�Ă��܂����B���̏ꍇ�A���̂ɂ�鑹�Q�ƂȂ�̂ŃV���b�s���O�ی����K�p�����\��������܂��B

�V���b�s���O�ی��̓K�p�ɂ́A�̎������K�v�ɂȂ�܂��̂ŁA�����i�����w�������ۂ͗̎����ȂǗ��p�̍T����K���ۊǂ��Ă����悤�ɂ��܂��傤�B

���s���Q�ی�

�ЂƐ̑O�܂ł͔N���L���̃N���W�b�g�J�[�h�ɕt�т���邱�Ƒ��������C�O���s�ی��ł����A�ߔN�͔N�����̃N���W�b�g�J�[�h�ɂ��t�т����悤�ɂȂ��Ă��܂��B

���s���Q�ی��́A�����t�тƗ��p�t�т�2��ނ���A�����t�т͓��ɉ������Ȃ��Ă��K�p����܂����A���p�t�т̏ꍇ�́A�q�̍w�����`�܂ł̃^�N�V�[�������N���W�b�g�J�[�h���ς���ȂǁA���s�Ɋւ��錈�ςɃJ�[�h���g�����Ƃɂ���ēK�p����܂��B

�C�O���s�ی����t�т���Ă���ƁA���s���̑��Q�ɑ���⏞�����Ă���邽�߁A�ʓr�ŊC�O���s�ی��ɓ���K�v���Ȃ��Ȃ�A���s��̐ߖ�ɂ��Ȃ�܂��B

��`���E���W�̗��p

�J�[�h�̃O���[�h�ɂ���ẮA��`���E���W�̖������p�T�[�r�X�����Ă��܂��B

�ʏ�1,000�~�ȏォ�����`�̃��E���W���Ŏg����i���H������ݕ����������j�悤�ɂȂ邽�߁A�o���◷�s�̋@��������ɂ͓��ɋ�`���E���W�T�[�r�X�̎��v���傫���ł��B

�܂��A��`���玩��Ԃ̉ו��z�B���܂��͊����ōs���Ă����T�[�r�X������܂��B�������A���̃T�[�r�X������͔̂N���L���̃J�[�h���قƂ�ǂł��B

���̑�

���ɂ��A�D�ғX�ł̗D�Ҋ����T�[�r�X�A�R���V�F���W���T�[�r�X�ȂǁA�J�[�h�ɂ���ăT�[�r�X�E�ی��̓��e�͗l�X�ł��B

���ɐl�C�Ȃ̂̓R���V�F���W���T�[�r�X�ŁA�Ⴆ�A�\�Ƃ�Ȃ��l�C���X�g������C�u�̗\����Ƃ��Ă��ꂽ��A�ɖZ���̃z�e���̗\����Ƃ��Ă����Ȃ�VIP�ҋ�������Ƃ��ĂƂĂ��l�C�ł��B�������A�R���V�F���W���T�[�r�X�̓v���`�i�J�[�h�ȏ�ł�����{�I�Ɏ��܂���B

�R����Փx�����ɂ߂Đ\�����݂��܂��傤

�N���W�b�g�J�[�h���~�����Ȃ�A�����ɂł��\������ł��炢�����̂ł����A�ʼn_�ɐ\�����ނ̂͂������߂ł��܂���B����́A�N���W�b�g�J�[�h��Ђɂ���ĐR���̓�Փx���قȂ邩��ł��B

�Ⴆ�A�E���̂Ȃ�20�̑�w�����S�[���h�J�[�h�ɐ\������ŐR���ɗ�����A����͓��R�̂��Ƃł���ˁB�S�[���h�J�[�h�͔N���̉�����݂��邱�Ƃ������ł��B

�厖�Ȃ̂́A�����g�̑����Ɍ��������������J�[�h��I�����邱�Ƃł��B

�����̃N���W�b�g�J�[�h�̐R���ɂ́u�X�R�A�����O�V�X�e���v���̗p����Ă��܂��B�X�R�A�����O�V�X�e���Ƃ́A�l�X�ȗv�f����M�p�𐔒l������V�X�e���̂��Ƃł��B

�ЂƐ̑O�́A�萫���͂ƌĂ���ϓI�ȐR�����s���Ă����̂ł����A�X�R�A�����O�V�X�e�����̗p���邱�Ƃŋq�ϓI�ȐR�����ł���悤�ɂȂ������߁A��l�̑��������ׂ����_���t�����邱�Ƃ��\�ɂȂ�܂����B

�X�R�A�����O�V�X�e�����̗p�����O�́A�p�[�g��A���o�C�g�A��w�A�w���Ƃ�����������Ꮚ���ґw�͌������R�����ʂ����炤���Ƃ����������̂ł����A�l�X�ȍ��ڂŐR�������悤�ɂȂ������Ƃł����̑����̕��ł��N���W�b�g�J�[�h�����Ă�悤�Ȏ���ɂȂ��Ă��܂����B

�N���Α��N���A�Ǝ�A�Z���`�ԁA�Z���N���ȂǗl�X�ȗv�f�ŃX�R�A�����_�����悤�ɂȂ��Ă��邽�߁A�u�N�����Ⴂ������Ȃ����낤�v�Ȃ�Č����Ďv���Ă͂����܂���B

�ߋ��ɉ��ؗ����⎖�̏�Ȃ��A�����݁A�E�ɏA���Ă���̂ł���A�R���ʼn��炩�̃v���X����ƂȂ�̂ŁA���А\������ł��炢�����Ǝv���܂��B

����ł��R���ɕs��������Ă�����́A�M�̌n�◬�ʌn�̃N���W�b�g�J�[�h��I�Ԃ悤�ɂ���Ƃ����ł��B�M�̌n�◬�ʌn�̃N���W�b�g�J�[�h�͋�s�n��O���n�̃N���W�b�g�J�[�h�����R�����Â��ł��B

���T�C�g�ł͐R�����Â��N���W�b�g�J�[�h�Љ�Ă��܂��̂ŁA���Ќ������Ă݂Ă��������B

���T�C�g�������߂̐R�����Â��N���W�b�g�J�[�h�̔�r

![�Z�]���J�[�h�C���^�[�i�V���i���̌���](./img/saison_2022_02.png)

![�Z�]���p�[���E�A�����J���E�G�L�X�v���X�E�J�[�h�̌���](./img/saison_pearl_2023_05.png)