乽僉儍僢僔儞僌亖埆偄偙偲乿偦偆偄偭偨僀儊乕僕偑愭峴偟偰偄傞偺偼帠幚偱偡丅偨偟偐偵僉儍僢僔儞僌傪棙梡偡傞恖偺拞偵偼寁夋揑偵棙梡偱偒偢丄帺暘偺庱傪掲傔偰偟傑偆恖偑偄傑偡偺偱丄偦偆偄偭偨僀儊乕僕偑愭峴偟偰偟傑偆偺傕柍棟偼側偄偱偡丅

偨偩丄僉儍僢僔儞僌偼忋庤偵棙梡偡傞偙偲偱惗妶偺彆偗偵側偭偰偔傟傞偙偲傕偁傞偺偱丄僉儍僢僔儞僌亖埆偄偙偲丄偲偼尵偄愗傟側偄堦柺傕偁傝傑偡丅偨偩偟丄僉儍僢僔儞僌偺棙梡偵敽偭偰條乆側僨儊儕僢僩傕弌偰偒傑偡偺偱丄僨儊儕僢僩偵偮偄偰偼偟偭偐傝偲攃埇偟偰偍偔昁梫偑偁傝傑偡丅

崱夞庢傝忋偘偨偄偺偼丄僋儗僕僢僩僇乕僪偺僉儍僢僔儞僌偱乽夁暐偄嬥乿偑敪惗偡傞偙偲偱偡丅僉儍僢僔儞僌偱敪惗偟偨夁暐偄嬥傪庢傝栠偡摦偒傪偡傞曽偼堄奜偲彮側偄傛偆側偺偱丄夁嫀偵棙梡偟偨偙偲偑偁傞曽偼梫僠僃僢僋偱偡丅

僉儍僢僔儞僌偲偼丠

傑偢丄僉儍僢僔儞僌偲偼壗偐丄偵偮偄偰抦幆傪怺傔偰偄偒傑偟傚偆丅扤偱傕傢偐傞傛偆偵夝愢偟偰偄偒傑偡丅

僉儍僢僔儞僌偼丄僋儗僕僢僩僇乕僪偵晅懷偝傟偰偄傞婡擻偺堦偮偱丄ATM傗CD乮僉儍僢僔儏僨傿僗儁儞僒乕乯偱尰嬥傪庁傝擖傟傞婡擻偺偙偲傪尵偄傑偡丅

僀儊乕僕偲偟偰偼傾僐儉傗僾儘儈僗偲偄偭偨徚旓幰嬥梈偱偍嬥傪庁傝擖傟傞偺偲帡偰偄傑偡偑丄庁擖愭偼婎杮揑偵僇乕僪夛幮偲側傝丄傑偨丄僐儞價僯偺ATM偐傜偱傕庁傝擖傟傞偙偲偑壜擻側偺偱丄戝庤偺徚旓幰嬥梈偐傜庁傝擖傟傞傛傝傕庤寉側僀儊乕僕偑偁傝傑偡丅

僉儍僢僔儞僌偺嵟戝偺摿挜偼丄僋儗僕僢僩僇乕僪偵晅懷偝傟傞婡擻偱偁傞偑備偊丄扤偱傕棙梡偱偒傞壜擻惈偑偁傞偙偲偱偡丅

乬壜擻惈偑偁傞乭偲昞尰偟偨偺偼丄僋儗僕僢僩僇乕僪偵傛偭偰偼僉儍僢僔儞僌榞傪僛儘偵偡傞偙偲傕壜擻偩偐傜偱偡丅

僋儗僕僢僩僇乕僪傪怽偟崬傓嵺偵帺暘偱僉儍僢僔儞僌榞傪愝掕偟側偔偰傕僇乕僪夛幮偑彑庤偵僉儍僢僔儞僌榞傪愝掕偡傞偙偲偑偁傞偺偱丄抦傜偢偆偪偵僋儗僕僢僩僇乕僪偵僉儍僢僔儞僌榞偑愝掕偝傟偰偄傞応崌偑偁傝傑偡丅

僉儍僢僔儞僌榞偑愝掕偝傟偰偄傞偐斲偐偼丄僇乕僪敪憲帪偺戜巻傪尒傞偲妋擣偱偒傑偡丅傑偨丄奺僇乕僪夛幮偺僂僃僽僒乕價僗側偳偐傜傕妋擣偱偒傑偡偺偱丄偍帪娫偺偁傞偲偒偵妋擣偟偰偍偔偲偄偄偱偟傚偆丅

僉儍僢僔儞僌榞偺愝掕嬥妟偼丄屄乆偺懏惈偵傛偭偰堎側偭偰偒傑偡丅懏惈偵晄埨偑偁傟偽榞傪愝掕偟偨偔偰傕僉儍僢僔儞僌榞偑僛儘偵側傞偙偲傕偁傝傑偡偟丄媡偵懏惈偵晄埨偑慡偔側偄応崌偱榞傪愝掕偡傞昁梫偑側偔偰傕悢廫枩墌偵愝掕偝傟傞偙偲傕偁傝傑偡丅帺暘偱愝掕嬥妟傪慖戰偟偰怽偟崬傓偙偲偑壜擻側応崌傕偁傝傑偡丅

偪側傒偵丄僉儍僢僔儞僌榞偺怰嵏偼僋儗僕僢僩僇乕僪偺怰嵏偲偼暿偱峴傢傟傑偡偺偱丄椺偊偽丄僋儗僕僢僩僇乕僪偺怰嵏偵偼捠偭偨偑僉儍僢僔儞僌偺怰嵏偵偼棊偪偨応崌偼僉儍僢僔儞僌榞偼僛儘偺忬懺偱僋儗僕僢僩僇乕僪偑敪峴偝傟傞偙偲偵側傝傑偡丅

僉儍僢僔儞僌榞傪愝掕偡傞偲怰嵏偺帪娫偑挿偔側傞偙偲偑偁傞偺偱丄嵟抁偱庴偗庢傝偨偄応崌偼僉儍僢僔儞僌榞傪愝掕偟側偄偙偲傕専摙偡傞偲偄偄偱偡丅

扨弮偵丄尰嬥偺庁傝擖傟栚揑偱僉儍僢僔儞僌傪棙梡偡傞曽偑埑搢揑偵懡偄偱偡偑丄椺偊偽丄奀奜偺ATM偱僉儍僢僔儞僌傪棙梡偡傞偲庤悢椏傪梷偊側偑傜奜壿椉懼偑偱偒偨傝偟傑偡偺偱丄偦偆偄偭偨僥僋僯僢僋偺偨傔偵僉儍僢僔儞僌傪棙梡偝傟傞曽傕偄傞偙偲傪峫偊傞偲丄僉儍僢僔儞僌亖埆偄傕偺丄偲偄偆僀儊乕僕偼敄傟偮偮偁傝傑偡丅

夁暐偄嬥偵偮偄偰

傑偢乽夁暐偄嬥乿偲偼壗偐丄偵偮偄偰攃埇偟偰偍偐側偗傟偽側傝傑偣傫丅

夁暐偄嬥偼丄偦偺柤偺偲偍傝丄暐偄偡偓偨偍嬥偱偡偑丄傛傝徻偟偔尵偆側傜偽乽暐偄偡偓偨棙懅乿偺偙偲傪尵偄傑偡丅

僉儍僢僔儞僌傪棙梡偡傞偲丄庁擖嬥妟偲棙懅庤悢椏傪枅寧曉嵪偟偰偄偔偙偲偵側傝傑偡偑丄偙偺偆偪棙懅庤悢椏傪暐偄偡偓偰偟傑偆帠椺偑敪惗偟偰偟傑偭偰偄傑偡丅偙傟偑夁暐偄嬥偺惓懱偱偡丅

偙偙偱惗偠傞媈栤偑乽側偤夁暐偄嬥偑敪惗偡傞偺偐乿偲偄偆偙偲偱偟傚偆丅僇乕僪夛幮偑屘堄偵棙懅庤悢椏傪懡偔偲偭偰偄傞偲巚偭偰偄傞曽偑懡偄偱偡偑丄幚偼偦偆偱偼偁傝傑偣傫丅

夁暐偄嬥偑敪惗偟偰偟傑偆偺偼乽僌儗乕僝乕儞嬥棙乿偑戝偒側塭嬁傪梌偊偰偄傑偟偨丅

椺偊偽丄5枩墌偺庁傝擖傟傪偡傞応崌丄棙懅惂尷朄偱偼20亾傑偱嬥棙傪偐偗傞偙偲偑偱偒傑偡偑丄弌帒朄偱偼29.2亾傑偱嬥棙傪偐偗傞偙偲偑偱偒丄偙偺嵎偺9.2亾偼杮棃暐傢側偔偰傕偄偄偍嬥亖夁暐偄嬥偲側傞偺偱偡丅偙偺応崌偺擭棙20.0乣29.2亾偺斖埻偺偙偲傪乽僌儗乕僝乕儞嬥棙乿偲屇傃傑偡丅

偪側傒偵丄朄掕嬥棙偼丄庁傝擖傟妟偑10枩墌枹枮偺応崌偼擭棙20亾丄10枩墌乣100枩墌枹枮偺応崌偼擭棙18亾丄100枩墌埲忋偺応崌偼擭棙15亾偲側偭偰偄傑偡偺偱丄庁傝擖傟妟偵懳偟偰偙傟埲忋偺嬥棙偑偐偗傜傟偰偄傞偙偲偑暘偐傟偽丄夁暐偄嬥偑敪惗偟偰偄傞偙偲偵側傝傑偡丅

戄嬥嬈幰偼杮棃丄擭棙15乣20亾偺朄掕嬥棙撪偱戄晅傪峴偆媊柋偑偁傝傑偟偨偑丄戄嬥嬈朄戞43忦偺傒側偟曎嵪乮朄棩偱掕傔傜傟偨堦掕偺忦審傪枮偨偣偽弌帒朄偺忋尷嬥棙偱偺戄晅傪擣傔傞朄棩乯偵傛偭偰丄弌帒朄偺忋尷嬥棙偱偁傞20亾乣29.2亾偺擭棙偱戄晅傪峴偊偰偄偨夁嫀偑偁傝傑偡丅

側偍丄2010擭偵僌儗乕僝乕儞嬥棙偼攑巭偝傟偨偨傔丄尰嵼偼夁暐偄嬥偑敪惗偡傞偙偲偑側偔側傝傑偟偨丅

偟偐偟側偑傜丄夁嫀偺僉儍僢僔儞僌偵傛傞庁傝擖傟偵傛偭偰夁暐偄嬥偑敪惗偟偰偄傞壜擻惈偑偁傝傑偡偺偱丄夁嫀偵僉儍僢僔儞僌傪棙梡偝傟偨偙偲偑偁傞曽偼夁暐偄嬥偑敪惗偟偰偄側偄偐妋擣偟偰偍偔昁梫偑偁傝傑偡丅

僉儍僢僔儞僌偱夁暐偄嬥偑敪惗偡傞壜擻惈偑偁傞

僉儍僢僔儞僌偵傛傞庁傝擖傟偼丄捠忢偺庁嬥偺傛偆偵戄嬥嬈幰偐傜庁傝擖傟傞偙偲偲摨偠偙偲側偺偱丄夁暐偄嬥偑敪惗偡傞壜擻惈偑偁傝傑偡丅

偟偐偟丄懡偔偺僉儍僢僔儞僌棙梡幰偼偙偺帠幚偵偮偄偰抦傜側偄傛偆偱偡丅幚嵺偵乽夁暐偄嬥偺偙偲偼暦偄偨偙偲偑偁傞偗偳僋儗僕僢僩僇乕僪偱庁傝擖傟偨暘偵偮偄偰偼懳徾奜偩偲巚偭偰偄偨乿偲偍偭偟傖傞曽偼寢峔懡偄偱偡丅

僋儗僕僢僩僇乕僪偵傛傞僉儍僢僔儞僌偱傕夁暐偄嬥偑敪惗偟偰偄傞壜擻惈偑偁傝丄偦偺応崌偼夁暐偄嬥惪媮偺懳徾偲側傞偙偲傪傑偢偼棟夝偟偰偍偔昁梫偑偁傝傑偡丅

幚偼昅幰帺恎傕僋儗僕僢僩僇乕僪傪帩偪巒傔偨崰偼偙偺帠幚傪抦傝傑偣傫偱偟偨丅乽僇乕僪夛幮偼偳偙傕偟偭偐傝偟偰偦偆偩偐傜夁暐偄嬥側傫偰敪惗偟側偄偩傠偆乿偦偆巚偭偰偄偨偺偱偡丅昅幰偲摨偠傛偆側峫偊傪偟偰偄偨曽偼懡偄偼偢偱偡丅

僋儗僕僢僩僇乕僪偺僉儍僢僔儞僌偱夁暐偄嬥偑敪惗偟偰偄偨応崌偱傕丄捠忢偲摨偠傛偆偵庢傝栠偡偙偲偑壜擻側偺偱丄愄偺偙偲偩偐傜偳偆側偭偰偄傞偐傢偐傜側偄偟夁暐偄嬥偼敪惗偟偰偄側偄偲巚偆丄偲偄偭偨傛偆偵彑庤偵寛傔偮偗偢丄傑偢偼愱栧壠偵憡択偡傞偙偲傪偍偡偡傔偟傑偡丅

夁暐偄嬥惪媮偲偼丠

夁暐偄嬥惪媮偲偼丄暐偄偡偓偨棙懅傪庢傝栠偡偨傔偺惪媮偺偙偲偱偡丅

棙懅惂尷朄偺忋尷傪挻偊傞嬥棙偱戄晅偝傟偰偄偨曽偼夁暐偄嬥偑敪惗偟偰偄傞壜擻惈偑偁傝丄偦偺敪惗偟偨夁暐偄嬥偼丄惪媮傪偡傞偙偲偵傛偭偰庢傝栠偡偙偲偑偱偒傑偡丅

働乕僗偵傛偭偰偼丄惪媮屻偵悢枩墌乣悢廫枩墌丄偦傟埲忋偺嬥妟偑曉嬥偝傟傞偙偲傕偁傞偺偱丄夁暐偄嬥惪媮偵偼旕忢偵戝偒側堄媊偑偁傝傑偡丅

埲慜偵丄夁暐偄嬥惪媮偵娭偡傞僥儗價CM傪昿斏偵尒偐偗傞帠偑偁偭偨偐偲巚偄傑偡丅堦帪婜傛傝傕棊偪拝偄偰偒傑偟偨偑丄崱傕側偍夁暐偄嬥惪媮偵娭偡傞僥儗價CM傪偨傑偵尒偐偗傞偙偲偑偁傞傛偆偵丄懡偔偺曽偑夁暐偄嬥惪媮偺懳徾偲側偭偰偄傑偡偺偱丄懠恖帠偲偼巚傢偢偵帺恎傕娭梌偟偰偄傞壜擻惈偑崅偄偲巚偭偰偔偩偝偄丅

夁暐偄嬥偼杮棃曉嬥偝傟傞傋偒偍嬥偱偁傞傢偗偱偡偐傜丄偦傟傪曻偭偰偍偔偺偼傕偭偨偄側偄偙偲偱偡丅僉儍僢僔儞僌棙梡幰偺懡偔偼帒嬥孞傝偵崲偭偰偄偨傝丄偍嬥偺娗棟偑偆傑偔偄偭偰偄側偄曽偑懡偄偱偡偐傜丄偙偆偄偆偲偒偙偦愊嬌揑偵摦偔傋偒偱偡丅

惪媮偟側偄偲偁側偨偑懝傪偟偰戄嬥嬈幰偑摼傪偡傞偩偗偱偡丅偦偆巚偊偽憗傔偵峴摦偵堏偣傞傛偆偵側傞偺偱偼側偄偱偟傚偆偐丅

夁暐偄嬥惪媮偑偱偒傞忦審

僉儍僢僔儞僌偱傕夁暐偄嬥偼敪惗偡傞偨傔丄夁暐偄嬥惪媮偑偱偒傑偡丅偨偩偟丄扤偱傕夁暐偄嬥惪媮偑偱偒傞偐偲偄偆偲偦偆偱偼偁傝傑偣傫丅惪媮懳徾偲側傞偨傔偺忦審偑偁傝傑偡偺偱丄摉偰偼傑偭偰偄傞偐妋擣偟傑偟傚偆丅

傑偢堦偮栚偺忦審偼丄棙懅惂尷朄偺忋尷傪挻偊傞嬥棙偱庢堷傪偟偰偄偨偙偲偱偡丅婎杮揑偵偼忋尷傪挻偊傞嬥棙偱庢堷傪偟偰偄傞応崌偵偟偐夁暐偄嬥偼敪惗偟側偄偺偱丄傑偢偼偦偙傪挷傋傞昁梫偑偁傝傑偡丅

嬶懱揑偵偄偆偲丄2008擭傑偱偼棙懅惂尷朄傪挻偊傞嬥棙偺戄晅偑峴傢傟偰偄傑偟偨偺偱丄懳徾偲側傞偺偼2008擭埲慜偵庁傝擖傟傪偝傟偰偄偨曽偲側傝傑偡丅

擇偮栚偺忦審偼丄姰嵪偐傜10擭枹枮偱偁傞偙偲偱偡丅偲偄偆偺偼丄夁暐偄嬥惪媮偼10擭偱帪岠偑惉棫偡傞偐傜偱偡丅帪岠惉棫屻偼丄夁暐偄嬥惪媮偑偱偒側偔側傞偨傔丄偙偺揰偼拲堄偟側偗傟偽側傝傑偣傫丅

夁暐偄嬥偑偁傞偐偳偆偐帺暘偱挷傋傞偙偲偼壜擻偱偡偑丄偐側傝偺楯椡傪巊偆偩偗偱側偔丄寁嶼傪娫堘偆偲曉偭偰偔傞嬥妟偑彮側偔側傞偙偲偑偁傝傑偡偺偱丄婎杮揑偵偼巌朄彂巑傗曎岇巑側偳偦偺摴偺愱栧壠偵埶棅偡傞偙偲傪偍偡偡傔偟傑偡丅

僇乕僪夛幮奺幮偺夁暐偄嬥偺暯嬒妟

幚偼愭擔丄昅幰偺帺戭偵偲偁傞僠儔僔偑撏偒傑偟偨丅巌朄彂巑朄恖偲偟偰桳柤側乽拞墰帠柋強乿偑敪峴偟偰偄偨僠儔僔偱丄撪梕偼夁暐偄嬥偵偮偄偰偱偟偨丅

徴寕揑偩偭偨偺偼丄僋儗僕僢僩僇乕僪偺僉儍僢僔儞僌傪棙梡偟偨嵺偵敪惗偡傞夁暐偄嬥偵偮偄偰偺徻嵶偑彂偐傟偰偄偨偙偲偱偟偨丅

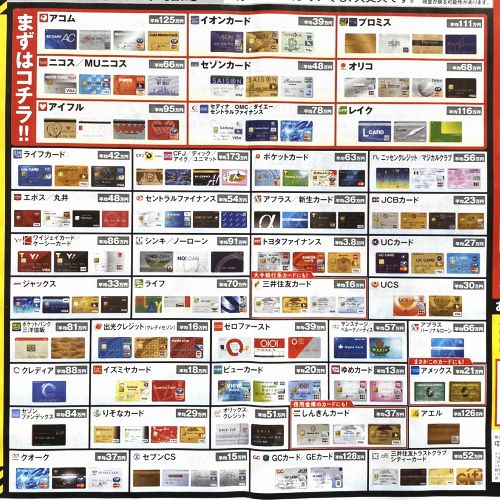

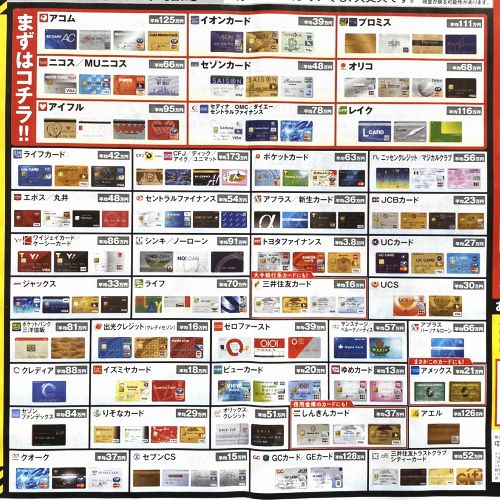

夁暐偄嬥偵偮偄偰偼徻偟偄嬥妟傪旔偗傞偙偲偑懡偄報徾偑偁傝傑偡偑丄偙偺僠儔僔偵偼僇乕僪夛幮奺幮偺夁暐偄嬥偺暯嬒妟偑婰嵹偝傟偰偄偨偺偱偙偪傜偱徯夘偟偰傒偨偄偲巚偄傑偡丅

夋憸偑尒偊偵偔偄曽偺偨傔偵丄暯嬒妟偺懡偄弴偵昞傪嶌偭偰偍偒傑偟偨伀

| 僇乕僪夛幮柤 |

暯嬒妟 |

| CFJ/僨傿僢僋/傾僀僋/儐僯儅僢僩 |

173枩墌 |

| GC僇乕僪/GE僇乕僪 |

128枩墌 |

| 傾僄儖 |

126枩墌 |

| 傾僐儉 |

125枩墌 |

| 儗僀僋 |

116枩墌 |

| 僾儘儈僗 |

111枩墌 |

| 傾僀僼儖 |

95枩墌 |

| 僔儞僉/僲乕儘乕儞 |

91枩墌 |

| 僋儗僨傿傾 |

88枩墌 |

| 儚僀僕僃僀僇乕僪/働乕僔乕僇乕僪 |

86枩墌 |

| 僙僝儞僼傽儞僨僢僋僗 |

84枩墌 |

| 億働僢僩僶儞僋/嶰梞怣斕 |

81枩墌 |

僙僨傿僫/OMC/僟僀僄乕/

僙儞僩儔儖僼傽僀僫儞僗 |

78枩墌 |

| 儔僀僼 |

70枩墌 |

| 僆儕僐 |

68枩墌 |

| 僯僐僗/MU僯僐僗 |

66枩墌 |

| 傾僾儔僗僷乕僜僫儖儘乕儞 |

66枩墌 |

| 億働僢僩僇乕僪 |

63枩墌 |

| 僒儞僗僥乕僕/儀儖乕僫僲乕僥傿僗 |

57枩墌 |

| 僯僢僙儞僋儗僕僢僩/儅僕僇儖僋儔僽 |

56枩墌 |

| 僙儞僩儔儖僼傽僀僫儞僗 |

54枩墌 |

| 嶰堜廧桭僩儔僗僩僋儔僽/僔僥傿僇乕僪 |

52枩墌 |

| 僆儕僢僋僗丒僋儗僕僢僩 |

51枩墌 |

| 僙僝儞僇乕僪 |

48枩墌 |

| 僄億僗/娵堜 |

48枩墌 |

| 儔僀僼僇乕僪 |

42枩墌 |

| 僀僆儞僇乕僪 |

39枩墌 |

| 僛儘僼傽乕僗僩 |

39枩墌 |

| 僋僆乕僋 |

37枩墌 |

| 偟傫偒傫僇乕僪 |

37枩墌 |

| 傾僾儔僗/怴惗僇乕僪 |

36枩墌 |

| 僕儍僢僋僗 |

33枩墌 |

| UCS |

30枩墌 |

| 傝偦側僇乕僪 |

29枩墌 |

| UC僇乕僪 |

27枩墌 |

| JCB僇乕僪 |

23枩墌 |

| 傾儊僢僋僗 |

21枩墌 |

| 價儏乕僇乕僪 |

20枩墌 |

| 僀僘儈儎僇乕僪 |

18枩墌 |

| 嶰堜廧桭僇乕僪 |

16枩墌 |

| 弌岝僋儗僕僢僩乮僋儗僨傿僙僝儞乯 |

16枩墌 |

| 僙僽儞CS |

15枩墌 |

| 備傔僇乕僪 |

13枩墌 |

| 僩儓僞僼傽僀僫儞僗 |

3.8枩墌 |

夁暐偄嬥偺暯嬒妟僩僢僾3偼丄1埵乽CFJ乛僨傿僢僋乛傾僀僋乛儐僯儅僢僩乮暯嬒173枩墌乯乿丄2埵乽GC僇乕僪乛GE僇乕僪乮暯嬒128枩墌乯乿丄3埵乽傾僄儖乮暯嬒126枩墌乯乿偱偟偨丅

僩僢僾3偵偮偄偰挷傋偰傒偨偲偙傠丄傗偼傝昡敾偑椙偄偲偼尵偊傑偣傫偱偟偨丅

1埵偺CFJ乛僨傿僢僋乛傾僀僋乛儐僯儅僢僩偼丄CFJ崌摨夛幮偱僨傿僢僋丒傾僀僋丒儐僯儅僢僩偲偄偆3偮偺徚旓幰嬥梈偺崌暪夛幮偲側偭偰偄偰丄傗偼傝夁嫀偵僌儗乕僝乕儞嬥棙偺忋尷偱偁傞29.2亾偺擭棙偱戄晅傪峴偭偰偄偨偙偲偑敾柧偟偰偄傑偡偺偱丄1埵偲側偭偨棟桼偼擺摼偱偒傑偡丅

2埵偺GC僇乕僪乛GE僇乕僪傕1埵偲摨條偵僌儗乕僝乕儞嬥棙偺忋尷偱偁傞29.2亾偺嬥棙偱戄晅傪峴偭偰偄傑偟偨偺偱丄暯嬒妟偑崅偔側傞偺偼帺慠偺棳傟偩偭偨偺偱偟傚偆丅

3埵偺傾僄儖偵偮偄偰偼忣曬偼彮側偄偱偡偑丄2006擭偺戄嬥嬈朄夵惓偵傛傝夁暐偄嬥惪媮偺慽徸偑婲偙傝丄帒嬥孞傝偑埆壔偟柉帠嵞惗朄傪揔梡偟偨偨傔丄揦曑偼暵嵔偝傟丄尰嵼偼夁暐偄嬥惪媮偺傒庴晅偲側偭偰偄傞傛偆偱偡丅

僩僢僾3偵偼儔儞僋僀儞偟側偐偭偨傕偺偺丄徚旓幰嬥梈宯偺乽傾僐儉乮暯嬒125枩墌乯乿乽儗僀僋乮暯嬒116枩墌乯乿乽僾儘儈僗乮暯嬒111枩墌乯乿乽傾僀僼儖乮暯嬒95枩墌乯乿偼摉慠偺傛偆偵柤傪楢偹偰偍傝丄僩僢僾3偵敆傞嬥妟偲側偭偰偄傑偟偨丅

桳柤側僇乕僪夛幮傕柤傪楢偹傞

摉僒僀僩偼僋儗僕僢僩僇乕僪傪庡偵巊偆僒僀僩偱偡偺偱丄偙偺拞偱摿偵拲栚偟偨偺偼丄扤偱傕抦偭偰偄傞傛偆側桳柤側僇乕僪夛幮偑偄偔偮偐柤傪楢偹偰偄傞偙偲偱偡丅

夁暐偄嬥偺暯嬒妟偑懡偄傕偺偱慖傫偱傒傞偲丄乽儚僀僕僃僀僇乕僪乛働乕僔乕僇乕僪乿乽僙僨傿僫乛OMG乛僟僀僄乕乛僙儞僩儔儖僼傽僀僫儞僗乿乽僯僐僗乛MU僯僐僗乿乽億働僢僩僇乕僪乿偁偨傝偑婥偵側傞偲偙傠偱偟傚偆丅

椺偊偽丄儚僀僕僃僀僇乕僪偲偄偆偲撻愼傒偑側偄偐傕偟傟傑偣傫偑丄儚僀僕僃僀僇乕僪偼乽PayPay僇乕僪乿偺敪峴尦偲側傞偺偱丄嬤擭丄惙傝忋偑傝傪傒偣偰偄傞PayPay偲楢実嫮壔偟偰偄傞PayPay僇乕僪傕夁嫀偵偼夁暐偄嬥傪懡偔敪惗偝偣偰偄偨偲偄偆偙偲偵嬃偒傪塀偣傑偣傫丅

億働僢僩僇乕僪傕偁傑傝撻愼傒偑側偄偐傕偟傟傑偣傫偑丄偙偪傜偼採実僇乕僪偲偟偰乽僼傽儈儅T僇乕僪乿傗乽T僇乕僪僾儔僗乿乽ZOZOCARD乿傪敪峴偟偰偄傑偡偺偱丄偄偢傟偐傪偍帩偪偺曽偼寢峔懡偄偺偱偼側偄偱偟傚偆偐丅

夁暐偄嬥偺暯嬒妟偑懡偄僇乕僪夛幮偺摿挜偲偟偰丄偄偢傟傕怰嵏偺娒偄僇乕僪夛幮偲偟偰桳柤側堦柺偑偁傝傑偡丅怰嵏偑娒偄偺偼儐乕僓乕偵偲偭偰偼婐偟偄偙偲偱偡偑丄夁暐偄嬥偑懡偔敪惗偟偰偄傞偙偲偼寽擮嵽椏偲偄偊傞偱偟傚偆丅

暯嬒妟偑掅偔偰傕丄乽僀僆儞僇乕僪乿傪偼偠傔丄乽僕儍僢僋僗僇乕僪乿乽僙僝儞僇乕僪乿乽儔僀僼僇乕僪乿乽僄億僗僇乕僪乿乽價儏乕僇乕僪乿乽UC僇乕僪乿乽僆儕僐僇乕僪乿偲偄偭偨恖婥偺僇乕僪夛幮傕柤傪楢偹偰偄傑偡丅

嬧峴宯偲偟偰恖婥偺乽嶰堜廧桭僇乕僪乿偑暯嬒16枩墌丄奜帒宯偲偟偰僗僥乕僞僗丒恖婥偲傕偵崅偄乽傾儊僢僋僗乿偑暯嬒21枩墌丄擔杮敪偺崙嵺僽儔儞僪偲偟偰抧埵傪抸偄偰偄傞乽JCB僇乕僪乿偼暯嬒23枩墌丄偙傟傜戝庤偺僇乕僪夛幮傕柤傪楢偹偰偄偨偺偼堄奜偱偟偨丅

乽戝庤偩偐傜夁暐偄嬥偑敪惗偟偰偄傞偼偢偑側偄乿側傫偰僀儊乕僕偼婛偵曵夡偟偰偄傞偲尵偭偰夁尵偱偼側偄偱偟傚偆丅偨偩丄戝庤偺僇乕僪夛幮偼暯嬒妟偑掅偐偭偨偱偡丅

埲忋偺偙偲偐傜丄偳傫側僋儗僕僢僩僇乕僪偱偁傠偆偲傕夁嫀偵僉儍僢僔儞僌傪棙梡偟偨偙偲偑偁傞曽偼夁暐偄嬥偑敪惗偟偰偄傞壜擻惈偑偁傞偺偱丄偦偺桳柍傪妋擣偟偨傎偆偑傛偝偦偆偱偡丅

僋儗僕僢僩僇乕僪偺僉儍僢僔儞僌偼曋棙偩偑...

僋儗僕僢僩僇乕僪偺僉儍僢僔儞僌偼曋棙偼曋棙偱偡丅愭弎偟偨傛偆偵丄奀奜偺ATM傗CD偱僉儍僢僔儞僌傪棙梡偡傟偽丄偦偺応偱奜壿椉懼傪偡傞偙偲偑偱偒丄偟偐傕丄晛捠偵椉懼強偱奜壿椉懼傪偡傞傛傝傕庤悢椏傪梷偊傜傟傞応崌偑偁傞偺偱丄巊偄曽偵傛偭偰偼偡偛偔曋棙側堦柺偑偁傝傑偡丅

偨偩丄巊偄曽傪娫堘偭偰偟傑偆偲戝偒側嬯楯傪嫮偄傜傟傞壜擻惈傕弌偰偒傑偡丅愨懳偵偟偰偼偄偗側偄偺偑乽僉儍僢僔儞僌偑偁傞偐傜偄偮偱傕尰嬥傪庁傝傜傟傞乿偲偄偆寉偄婥帩偪偱偄傞偙偲偱偡丅

椺偊偽丄媼椏擔傑偱傕偆彮偟偱庤帩偪偑側偄偐傜僉儍僢僔儞僌偱偍嬥傪庁傝傞丄偙偆偄偆偙偲傪偡傞曽偼壗搙傕摨偠偙偲傪孞傝曉偟偰偟傑偆孹岦偑偁傝丄偦偺傑傑偱偼僉儍僢僔儞僌抧崠偐傜敳偗弌偣側偔側偭偰偟傑偄傑偡丅偙偆偄偆応崌偼傑偢偼廂擖偲巟弌偺娗棟傪揙掙偡傞偙偲偐傜偼偠傔傞傋偒偱偡丅

偨偟偐偵彮妟偱偁傟偽僉儍僢僔儞僌偺庤悢椏偼巚偭偨傎偳崅偔側偄偱偡偑丄寉偄婥帩偪偱庁傝擖傟傞偲乽偍嬥偭偰娙扨偵庁傝傜傟傞傫偩乿偲偄偆堄幆偑嫮偔側偭偰偟傑偄丄庁傝擖傟傞偙偲傊偺嵾埆姶偑側偔側偭偰偔傞偺偱丄偦偆側偭偰偟傑傢側偄偙偲偑戝帠偱偡丅

僉儍僢僔儞僌偼杮摉偵崲偭偨偲偒偵棙梡偡傞傕偺丄偙偺堄幆傪帩偭偨傎偆偑偄偄偱偡丅椺偊偽丄桭恖偺寢崶幃偑偁偭偰尰嬥傪梡堄偟側偗傟偽側傜側偄偺偵幃偑媼椏擔慜偱崲偭偰偄傞丄側傫偰応崌偼僉儍僢僔儞僌偺棙梡傪専摙偟偰傕偄偄偱偟傚偆丅寢崶幃偼枅寧偁傞傢偗偱偼側偄偱偡偐傜丄媫側弌旓偺旛偊偲偟偰専摙偡傞偺偼埆偄偙偲偱偼偁傝傑偣傫丅

庁傝擖傟偼忢偵寁夋揑偵

僋儗僕僢僩僇乕僪偺僉儍僢僔儞僌偺傒側傜偢乬庁傝擖傟乭偲偄偆傕偺偼忢偵寁夋揑偵峴傢側偗傟偽側傝傑偣傫丅

偨偩丄僋儗僕僢僩僇乕僪偺僉儍僢僔儞僌偼懠偺庤抜傛傝傕桪傟偰偄傞揰偑偄偔偮偐偁傞偺偱丄庁傝擖傟偵僋儗僕僢僩僇乕僪偺僉儍僢僔儞僌傪慖傇偺偼偁傞堄枴尗偄偐傕偟傟傑偣傫丅

尗偄偲偄偊傞1偮栚偺棟桼偼丄僋儗僕僢僩僇乕僪偵晅懷偟偰偄傞応崌偑懡偄偺偱媫側弌旓偵旛偊傜傟傞偙偲偱偡丅怽崬帪偵僉儍僢僔儞僌榞傪愝掕偟偰偄傟偽丄僋儗僕僢僩僇乕僪偑敪峴偝傟偨帪揰偱偄偔傜偐偺僉儍僢僔儞僌榞偑愝掕偝傟偰偄傞偺偱丄偡偖偵偱傕僉儍僢僔儞僌傪棙梡偱偒傑偡偐傜丄媫側弌旓偑偁傞偲偒傕徟傜偢偵嵪傒傑偡丅

傕偟丄怽崬帪偵僉儍僢僔儞僌榞傪愝掕偟側偐偭偨応崌偼丄僇乕僪敪峴屻側傜偄偮偱傕僂僃僽僒乕價僗側偳偐傜僉儍僢僔儞僌榞偺怰嵏傪怽偟崬傓偙偲偑偱偒傞偨傔丄昁梫偱偁傟偽丄怰嵏偵偐偗偰傒傞偲偄偄偱偟傚偆丅

偪側傒偵偱偡偑丄憹榞怰嵏傕偁傝傑偡偺偱丄婛偵愝掕偝傟偰偄傞僉儍僢僔儞僌榞偑彮側偄応崌傕憹榞怰嵏傪偡傟偽榞偑奼戝偱偒傞壜擻惈偑偁傝傑偡丅

尗偄偲偄偊傞2偮栚偺棟桼偼丄棙懅偺寁嶼偑娙扨偵偱偒傞偙偲偱偡丅乽JCB偺曉嵪僔儈儏儗乕僔儑儞乿傪棙梡偡傞偲娙扨偵棙懅傪寁嶼偱偒傑偡丅椺偊偽丄3枩墌傪擭棙18.00亾偱庁傝傞偲棙懅偼576墌偲側傝丄梻寧偵30,576墌曉嵪偡傟偽偄偄偙偲偑弖帪偵寁嶼偱抏偒弌偝傟傑偟偨丅

僉儍僢僔儞僌偼儕儃暐偄偱曉嵪偡傞曽朄傕偁傝傑偡丅偙傟傕傑偨乽JCB偺曉嵪僔儈儏儗乕僔儑儞乿偱寁嶼偱偒傑偡丅3枩墌傪擭棙18.00亾偱枅寧5,000墌偢偮曉嵪偡傞偲棙懅偺崌寁偼1,702墌偲側傝丄5,000墌亄棙懅傪6儢寧偐偗偰曉嵪偡傟偽偄偄偙偲偑弖帪偵寁嶼偱抏偒弌偝傟傑偟偨丅

偨偩偟丄僉儍僢僔儞僌傪儕儃暐偄偱曉嵪偡傞偙偲偼朷傑偟偔偁傝傑偣傫丅偛棗偺傛偆偵棙懅傪偐側傝偲傜傟偰偟傑偆偐傜偱偡丅崅妟偵側傟偽側傞傎偳棙懅偼崅偔側傝傑偡偟丄嵟掅曉嵪尦嬥傕崅偔側傝傑偡丅偦傟偱傕乽僙僨傿僫僇乕僪Jiyu!da!乿偺傛偆偵儕儃暐偄傪慡妟堦妵曉嵪偵曄峏偱偒傞僋儗僕僢僩僇乕僪傕偁傞乮仸僙僨傿僫僇乕僪Jiyu!da!側傜僱僢僩忋偱庤懕偒偑壜擻乯偺偱丄偍崲傝偺嵺偼偦偆偄偭偨僇乕僪傪慖傇偙偲傕専摙偟偰傒偰偔偩偝偄丅

偄偢傟偵偣傛丄嵟傕戝帠側偺偼寁夋惈傪帩偮偙偲偱偡丅僉儍僢僔儞僌傪棙梡偡傞偺偼巇曽側偄偙偲偱偡偑丄偍嬥傪庁傝偨傜摉慠側偑傜曉嵪偟側偗傟偽側傜側偄偱偡偐傜丄僉儍僢僔儞僌傪棙梡偡傞嵺偵曉嵪偡傞嬥妟偵偮偄偰偟偭偐傝偲挷傋偰偍偔傛偆偵偟傑偟傚偆丅

昅幰偼屄恖揑偵偼僉儍僢僔儞僌偼棙梡偟偰傕偄偄偲巚偭偰偄傑偡偑丄曉嵪曽朄偲偟偰儕儃暐偄傪慖戰偡傞偙偲偼偍偡偡傔偟傑偣傫丅儕儃暐偄傪偡傞偲巟暐偄偺廔傢傝偑尒偊偵偔偔側傞偐傜偱偡丅側偺偱丄僉儍僢僔儞僌傪棙梡偡傞側傜梻寧堦妵曉嵪傪慖傃傑偟傚偆丅