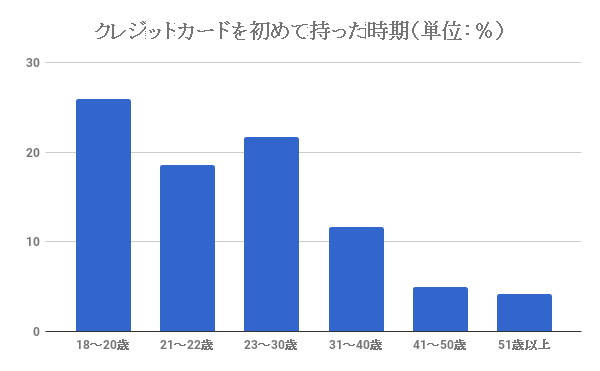

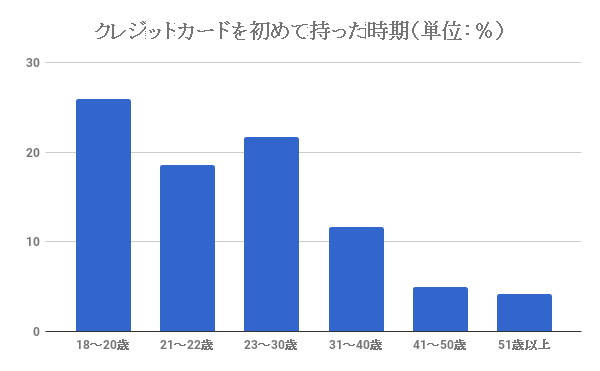

クレジットカードを持ち始める平均年齢を知っていますか?下の図にあるように、実は18〜22歳の間に持ち始める方が全体の47.6%を占め、過半数に迫る勢いとなっています。

筆者が初めてクレジットカードを契約したのも19歳の頃でした。19歳は若く、年齢的に審査ではプラス査定とはならないですが、当時はアルバイトをしていましたので、収入は少なからずあり、また、実家暮らしだったこともあり、属性はそこまで悪くなかったのが功を奏したのかもしれません。

昨今は、インターネットショッピングをはじめ、様々なウェブサービスを利用するにあたって、クレジットカードがないと不便に思うことが増えています。なので、私の学生時代よりもはるかに「クレジットカードを持ちたい」と考えている学生は多いはずです。

今回は、審査に通りにくいと言われている学生のクレジットカード事情について詳しくみてみます。

学生のクレジットカード所有者は少ないわけじゃない

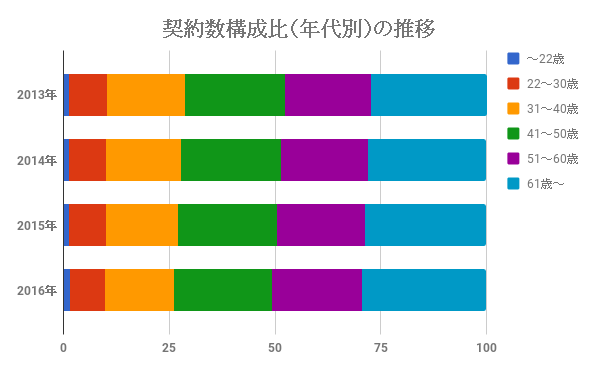

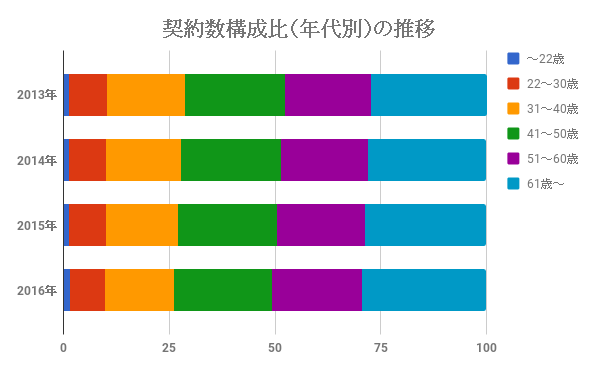

日本クレジット協会が発表した「日本のクレジット統計(平成28年版)」の「市場規模統計」にまず目を通してみましょう。

第7図の「契約数構成比(年代別)の推移」を上記のグラフで再現していますが、クレジットカード契約数の構成比の割合は、「〜22歳(青部分)」が1.2%(2013年)→1.3%(2014年)→1.4%(2015年)→1.5%(2016年)で、常に1%台しかなく、22歳以下の契約数は他の年齢層に比べ、明らかに低いことがわかります。

しかし、「大学生に対するクレジットカードに関するアンケート(平成28年度)」によれば、大学生のクレジットカード所持率は50.0%(うち自分名義は9割)だったことから、大学生の2人に1人はクレジットカードを所有していることが明らかになりました。

ちなみに、同アンケートより、大学生の1年生から4年生の所持率は、1年生:17.5%<2年生:44.5%<3年生:53.5%<4年生:55.8%と、上位学生ほど所持率が高くなる傾向がありました。

学生がクレジットカードの審査に落ちやすい理由

大学生のクレジットカード所持率50.0%は予想外でしたが、未だに学生がクレジットカードを持つのが難しい事実は否定できません。学生の多くがクレジットカードの審査に落ちやすい理由は、「信用度は低いから」の一点に集約されると筆者は考えています。

クレジットカード審査通過の最低条件は“18歳以上であること”ですが、同時に“安定した収入がある”という条件を各社求めてきますので、学生はここをクリアできていないと判断され、審査に落ちやすい傾向が強く出てきます。

契約数構成比(年代別)の推移をまた見てもらいたいのですが、「23〜30歳」をみると9.0%(2013年)、8.7%(2014年)、8.6%(2015年)、8.4%(2015年)となり、社会人になる年齢あたりからクレジットカードの契約数は急激に伸びます。

2013年に関しては、「23〜30歳」が「〜22歳」の7.5倍なので、いかにその差があるかわかるはずです。契約数の増加は、学生から社会人になったことで、安定した収入を得られるようになったことが大きな要因です。

リアルな学生の属性で受かるかどうか検証

では、学生でクレジットカードを持っている数少ない層は、どのような属性をしているのでしょうか。ある一人の大学生の属性を元に「信用力診断」から、クレジットスコアを弾き出してみました。

大学生Aくん。家族所有の一戸建てで実家暮らし。アルバイトで月5万円の収入あり。

年齢 |

20歳 |

年収 |

60万円(月収5万円) |

配偶者 |

なし |

子供 |

0人 |

自宅電話 |

なし |

携帯電話 |

あり |

居住年数 |

15年以上 |

住居種類 |

一戸建て(家族所有) |

居住費負担 |

0万円 |

職業(雇用形態) |

その他(※学生のため) |

給与形態 |

歩合給 |

保険証 |

被扶養者 |

会社規模 |

1,000万円以上 |

業種 |

飲食業 |

社員数 |

10〜19名以上 |

勤続年数 |

1〜2年未満 |

借入状況・事故情報 |

なし |

クレジットスコア |

494 |

この大学生Aくんの属性で「クレジットスコア494」となりました。これを今回の基準としましょう。

「クレジットカードの審査に受かる人落ちる人のボーダーラインを徹底検証」で紹介しているように、「クレジットスコア494」は「不安ありも可能性あり」と当サイトでは評価しています。

つまり、大学生でもこれと同じぐらいの属性であれば、十分にクレジットカードを契約できる可能性があるということです。

ただし、社会人に比べると大学生の属性は当然良くないので、条件が少し変わるだけで、クレジットスコアが大幅に下がる可能性があることを覚えておきましょう。それを踏まえて、学生がクレジットカードを契約するために必要な属性をみていきましょう。

学生がクレジットカードを契約するために必要な属性

クレジットカードの合格基準に関しては、どのカード会社も詳細を公開していないため、必ず審査に通る属性は断言できません。しかし、学生が審査合格に一歩でも近づくために、どのような属性が必要になるのか、参考にして頂きたい部分がいくつかあります。

年齢は20歳を超えたほうが審査に通りやすい

大学生Aくんと同じ属性で、年齢だけ変更して再度診断してみました。すると、「18歳」または「19歳」に変更するだけで、「クレジットスコア457」となり、一気に37ポイントも減少しました。400点台での37ポイント減少はかなり大きなマイナス査定となってしまいます。

故に、20歳を超えてからのほうがクレジットカードは契約しやすいと言えるでしょう。同じ条件のまま年齢だけを「21歳」または「22歳」にした場合、20歳のときと同じく「クレジットスコア494」となりましたので、年齢的に20〜22歳は同じ評価でした。

23歳→25歳→30歳といったように年齢を重ねるとスコアは上昇していきます。これは年齢とともに収入が増えたり、勤続年数やクレヒスが構築されていくためです。しかし、45歳前後からポイントは下がってきますので、スコアを獲得しやすいのは40歳までと覚えておくといいです。60歳を超えるとスコアは急激に減少し始めます。

収入は少なくてもあるほうが審査に通りやすい

では、収入についてはどうでしょう?筆者は一貫して「収入はクレジットカードの審査にさほど影響を与えない」と語っていますが、学生に関しては「収入はクレジットカードの審査に影響を与える」と言わざるを得ません。それは、学生は信用度が低いため、属性の良し悪しの判断材料に必然的に“収入”が判断材料となってくるためです。

言い換えれば、学生でもアルバイトなどをしていて多少の収入があれば、審査においてプラス査定になってくるということ。例えば、大学生Aくんの収入を48万円(月収4万円)に変更して再度診断すると、「クレジットスコア489」となり減少しました。年収が200万円を下回るとスコアの減少は大きくなりますが、100万円以下の収入帯であれば、スコアの減少度合いはそこまで大きくならないようです。

次に、「18歳」または「19歳」に設定し、年収48万円(月収4万円)に変更すると「クレジットスコア452」とかなり低くなってしまいました。学生の場合、20歳未満で年収48万円以下なのか以上なのかが審査の合否を分けるラインになりそうです。

実家暮らしのほうが審査に通りやすい

覚えておきたいのは、学生は一人暮らしよりも実家暮らしのほうが審査でプラス査定となってくることです。例えば、家賃は親御さんに補助してもらうとして、居住費負担を0円にすると、寮(1〜2年未満)で「クレジットスコア446」、アパート(1〜2年未満)で「クレジットスコア441」、と両者ともに大幅にスコアが減少し、審査に不安を抱えることになります。

寮よりもアパートのほうが評価が低くなるのは、寮のほうが負担額が少ないからです。寮とアパートでは家賃がさほど変わらない場合がありますが、寮は水道代や電気代、ガス代等の光熱費、食費などが一律に設定されることが多いため、アパートで一人暮らしするよりも経済的負担が少ない傾向にあります。

アパートの場合、光熱費は季節によって増えることがあり、食費は寮暮らしよりも多くかかってくるため、経済的な負担が多いと判断され、それがスコア減少に響いてきます。

審査でプラス査定になることはなんでも使う

学生は基本的に評価が低いため、審査でプラス査定となることはなんでも使っていきたいものです。例えば、「自宅電話」。電話がかかってくると困るから書かないようにしている方は多いですが、自宅電話があるだけでスコアはプラスになります。

自宅電話は、携帯電話と異なり、回線契約が面倒で、かつ、解約手続きが面倒なこともあって、一度契約するとそのまま契約したままにされる方が多いです。そのため、携帯よりも電話での連絡がとりやすく、催促時などに確実に連絡がとれる手段としてカード会社は密かに高く評価しているのです。

とはいえ、実際に自宅に電話がかかってくることはほとんどなく、あっても審査時の本人確認ぐらいで、基本的には催促以外で自宅に電話がかかってくることはないので、自宅電話があるなら申告したほうがいいです。

その他注意すべき点

学生なので「延滞履歴」や「事故情報」はまずないかと思われますが、注意しておきたい点なのでそれぞれ覚えておきましょう。

延滞履歴は、個人信用情報機関では返済が61日以上または3ヶ月以上遅れることを意味します。例えば、携帯電話の本体を割賦方式で購入した場合、延滞が起こると個人信用情報機関に記録されます。クレジットカード会社はその信用情報を照会することができるため、延滞の事実が確認できると返済能力が低い人だと判断し、審査に大きくマイナス査定となってしまいます。

事故情報は、延滞の延長上にあるもので、例えば、クレジットカードの代金回収が長くできない状態が続き、結果的に貸倒となり、カード会社から強制解約させられた、なんて場合に事故情報として個人信用情報機関に記録されます。事故情報は、延滞履歴と同じく審査に大きなマイナスとなってきますので、絶対に避けなければなりません。

学生は“学生専用のクレジットカード”を狙うべし

ここまで読むと、「きっと自分には無理だ」と思う方もいるかもしれません。しかし、学生に朗報です!実はクレジットカード会社によっては、一般カードとは別に“学生専用カード”を用意している場合がありますので、学生さんはそちらを選ぶといいです。

例えば、「学生専用ライフカー」は、その名のとおり、大学・大学院・短期大学・専門学校に現在在学中の方を審査対象とした学生専用カードです。入会資格が満18歳〜25歳まで(高校生を除く)となっています。未成年者は親権者の同意が必要になります。

カード利用可能枠は5〜30万円と、通常のライフカードよりも低く設定されていますが、学生でそこまでの高額利用を考えている方は少ないでしょうし、使いすぎ防止にもなり、初めてのカードとしては適切な利用可能枠かと思われます。

学生専用なのであえて利用可能枠を低く抑えるなどして、できるだけ学生が審査に通りやすい条件を設定しています。学生専用カードは、よほど属性に問題がない限り、審査に通ります。

収入がゼロの場合は家族カードを検討すべし

家族カードとは、契約者と同一生計の方が利用できるカードのことです。学生の場合、両親どちらかのクレジットカードに家族カードを追加することで、家族カードが利用できるようになります。クレジットカードがどうしても必要だったのに審査に落ちてしまった、なんて場合は家族カードを検討するといいでしょう。

学生が家族カードを使うメリット

契約者が本審査に通っているため、基本的に審査なしで持つことができるのが家族カードの最大のメリットです。

親御さんが家族カードの本契約者の場合、利用限度額は契約者の利用限度額内での利用に限られますので、お金の管理をしやすいのもメリットといえるでしょう。自分の子供が使いすぎていないかなどチェックしやすいので、親御さんは安心できるはずです。

また、学生はクレジットカードが初めてということもあって不正利用に遭った際などに異変に気づけないかもしれませんが、両親が管理することになれば、これまでの経験からそういったトラブルにもしっかりと対応できるはずですから、子供にとっても良い勉強になるのではないでしょうか。

“お金”に関することはなかなか学校では学ぶことができません。かといって、家で学ばせるのも難しいです。クレジットカードというアイテムがあれば、お金の勉強をするのにすごく役立つので、家族カードを使って子供に対してお金の教育をしていけるのもメリットとなるのではないでしょうか。

学生が家族カードを使うデメリット

家族カードの追加条件が同一生計となる点に注意が必要です。事例としては少ないでしょうが、学生が一人暮らしのアルバイトで、親の扶養外となっている場合は、家族カードの追加条件の範囲外となってしまう可能性が高いです。しかし、現実的にはほとんどの学生は親の扶養内に入っているでしょうから、同一生計内と認められるはずです。

クレジットカードによっては、同居していることを発行条件としている場合があります。ただし、同居していなくても親の援助で生活を送っている場合は、同一生計と認められることもあるので、条件についての詳細は各カード会社にご確認ください。

もう一つデメリットとなるのが、本契約者の利用可能枠を圧迫してしまうことです。家族カードは本契約者の利用可能枠を借りる形となりますので、例えば、本契約者の利用可能枠が100万円だとしたら、家族カードが追加された場合、本契約者と一緒に100万円の利用可能枠を使うことになります。

また、利用履歴を本契約者がチェックできるようになっていて、購入したものがすべてわかってしまいますので、家族とはいえ家族カードを利用する者は多少の遠慮をしながら利用していくことになります。

学生でもクレジットカードを持てるので安心して良し

学生のうちにクレジットカードを作るのは実はそんなに難しいことではないです。先述したように“学生専用のクレジットカード”が登場しているので、ひと昔前に比べると明らかに作りやすくなっています。

学生でも安心!と断言できるその最たる理由は、専業主婦でもクレジットカードを作れる時代だからです。収入が全くない専業主婦がクレジットカードを作れるのは、配偶者(夫)の属性も審査で見ているからです。学生も同様に親の属性がクレジットカードの審査に影響を与える場合があります。

「スコアリングシステムの調査結果(職業欄)」によれば、専業主婦は学生よりスコアが低かったので、専業主婦よりもむしろ学生のほうがカードを作りやすいといえるかもしれません。このことを知っていれば、何も不安に思うことはありません。

実際に申し込んでみないとカードは作れませんので、気になるカードがあれば、学生専用タイプがあるか否かをチェックし、学生専用タイプがあれば、そちらを申し込みましょう。

学生専用でなくても審査が甘いクレジットカードであれば審査に通る可能性は十分にあるので、諦めてはいけません!審査が甘いクレジットカードが気になる方は、こちらのページをご覧ください↓

審査の甘いクレジットカードを徹底比較