�y�V�J�[�h�Ƃ����A�u�R�����Â�����ʂ�₷���v�Ƃ����C���[�W�������Ă�����������̂ł͂Ȃ��ł��傤���B�l�b�g��ł́A�u�R���Ȃ����Ǝv���Ă����v�Ƃ����������邮�炢�ł��B�����A���̂̐����ŐR���ɒʂ��Ă��܂��悤�Ȏ���͑����̂ŁA���̂悤�ȃC���[�W��������̂��d���Ȃ��ł��B

�u�R�����Â��v�Ƃ����C���[�W���������������ō����Ă���̂́A���͊y�V�J�[�h���������肵�܂��B�ꎞ���́A�u�E�Ƃ��X�i�C�p�[�ł���v�Ƃ������l�^���b��ɂȂ������Ƃ�����A���U�\����������������悤�ł��B���U�\���͐R�������̌����ƂȂ�̂ŁA��ɂ���Ă͂����܂���B

�y�V�J�[�h���́A���̂悤�ȃ}�C�i�X�C���[�W�@���Ȃ���Ȃ�Ȃ��A�Ɗ����Ă���悤�ł��B���̌X�����A�y�V�J�[�h�ɂ��\���ݒ��������X�̏��F���ɂ͂�����Əo�Ă��܂��B���T�C�g����̐\�����݂ɂ����鏳�F���̓��v���Ƃ��Ă݂��Ƃ���A�y�V�J�[�h�̌��݂̐R�������炩�ɂȂ��Ă��܂����B

�y�V�J�[�h�̐R�����������Ȃ��Ă���؋�

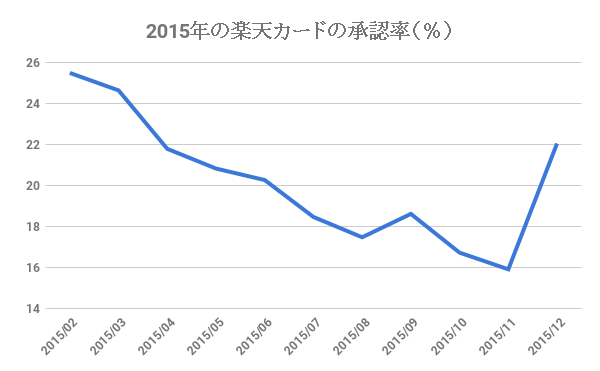

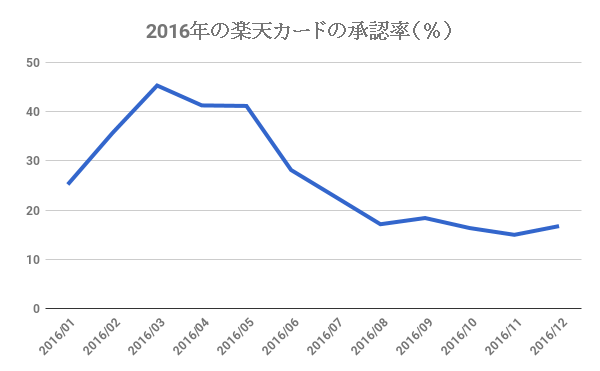

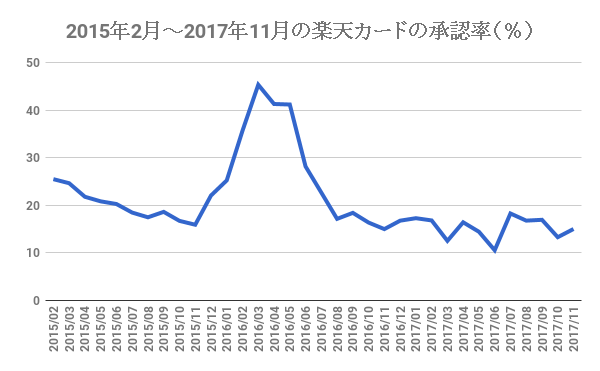

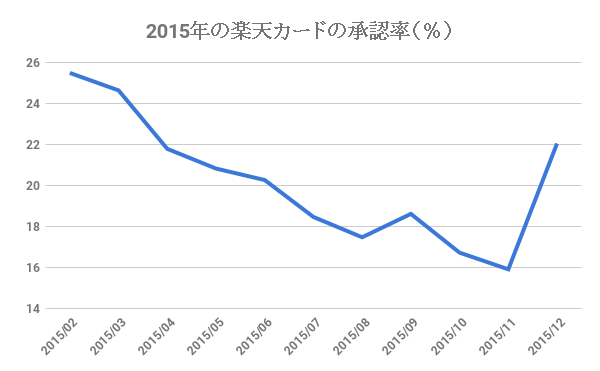

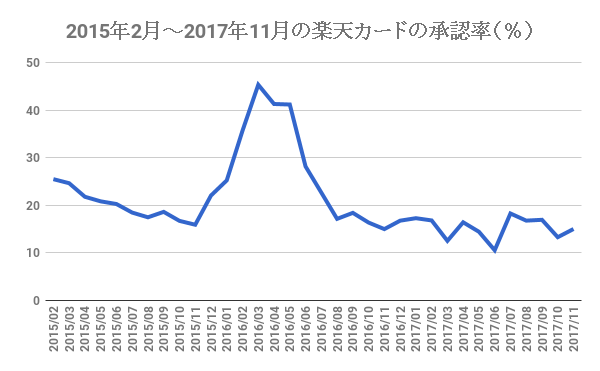

2015�N2������2017�N11���܂ł̏��F���̓��v���Ƃ邱�Ƃ��ł��܂����B�܂��͉��̃O���t���������������B

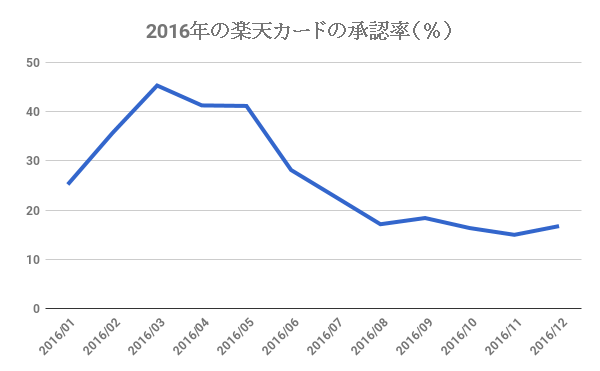

2015�N2�����珳�F���͉��~�̈�r��H���Ă��܂������A2015�N12�������肩��2016�N5��������ɂ����ď��F�����㏸���Ă����Ă��܂��B

�������A2016�N6�������肩��ēx�A���F���͉��~���Ă��܂��܂��B

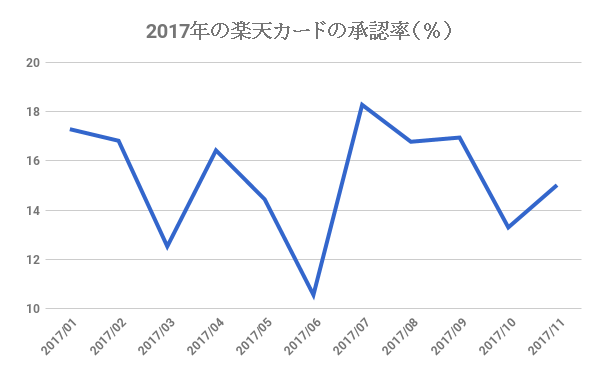

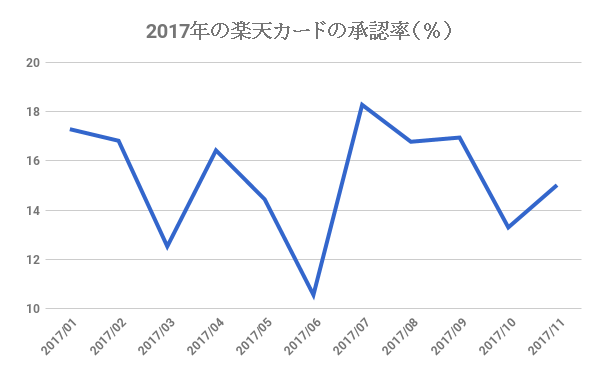

2017�N�ɓ���ƁA�����Ƃɑ啝�ɏ��F�����ϓ����Ă��܂��B���ɑ傫�ȕϓ����������̂�2017�N3����6���ŁA3���̏��F����12.53���ŁA6���̏��F����10.56���œ��v���Ƃ������ōł����F�����Ⴍ�Ȃ��Ă��܂��B��������A����Ԃ������̂́A2017�N10���̏��F����13.3�����L�^���A�܂����~�X���ɂȂ��Ă��܂����B

2015�N����2017�N�ɂ����ĘA���ŃO���t���݂Ă݂�ƁA2016�N�̏��F�������ُ�ɍ����������Ƃ��f����Ǝv���܂��B�N�ʂŌ��Ă݂�Ə��F���̕ϓ��͓��Ɍ����ŁA���F���̕��ς́A2015�N��20.2���A2016�N��26.93���A2017�N��15.3���ƁA�����ŋ߂ɂȂ��ď��F�����Ⴍ�Ȃ��Ă��Ă���̂��悭�킩��܂��B

�y�V�J�[�h�̐R�����������Ȃ������R�𐄑�

���T�C�g�Ǝ��̓��v�Ƃ͂����A���F���̒Ⴓ�͋C�ɂȂ�Ƃ���ł��B���F�����Ⴍ�Ȃ��Ă���Ƃ������Ƃ́A���ꂾ���R�����������Ȃ��Ă���Ƃ������ƁB�ł́A�y�V�J�[�h�̐R�����������Ȃ��Ă��Ă��闝�R�́A�ǂ��ɂ���̂ł��傤���B

������R���������Ō��ɂȂ�̂��A�y�V�J�[�h�̌��Z�����ł��B2018�N1�����_��2011�N�x�`2016�N�x�́u���Z�����v���E�F�u��Ō��J����Ă���A��������R���̌����ǂ݉������Ƃ��ł������ł��B

�c�Ɨ��v�͎v�����قǏ�������Ȃ��H

�M�҂��܂����ڂ����̂��A�u�c�Ɨ��v�v�ł��B���㑍���v����l����⎖����Ȃǂ������������{�Ƃɂ�闘�v�̂��ƂŁA�c�Ɨ��v������������قǁA���Ƃ������������Ƃ����܂��B

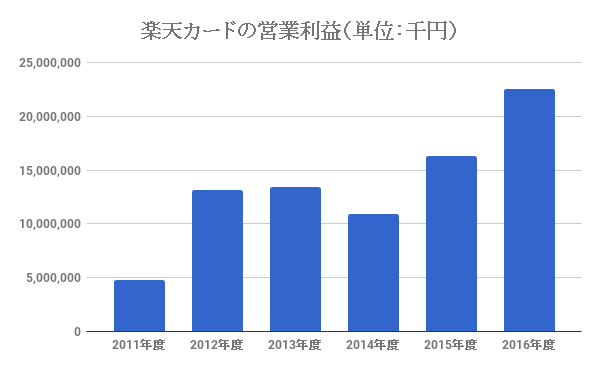

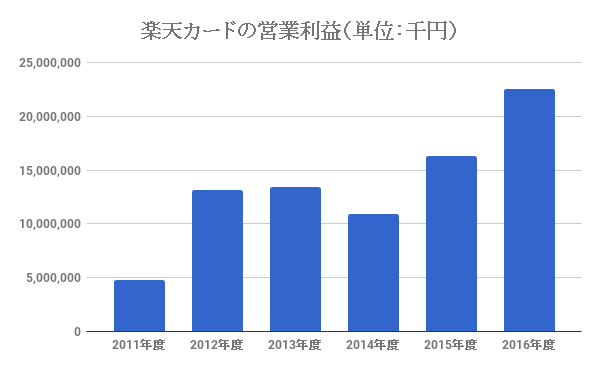

�y�V�J�[�h�̉c�Ɨ��v�i�P�ʁF��~�j�́A2011�N�x��4,737,840�A2012�N�x��13,187,861�A2013�N�x��13,427,849�A2014�N�x��10,931,051�A2015�N�x��16,307,062�A2016�N�x��22,531,697�A�Ƃ����悤�ɐ��ڂ��Ă��܂��B�킩��₷���O���t�ɂ��Ă݂܂��傤�B

�S�̂Ƃ��Ă͉c�Ɨ��v�͑����Ă��Ă��܂����A2014�N�x�ɃK�N�b�Ɨ����Ă���̂��C�ɂȂ�܂��B2017�N�x�͌��J���ꂵ����A�f�ڂ���\��ł����A�R�����������Ȃ��Ă��Ă���X��������̂ŁA����������Ɖc�Ɨ��v�͌��v���Ă���\��������܂��B

�NjL�F2018�N4��27��

2017�N�x�̌��Z���������J����܂����B����ɂ��A�c�Ɨ��v��23,845�S���~�i23,845,000��~�j�ł����B���v�̉\��������Ƃ����M�҂̗\�z�͊O��܂������A2017�N�x��2016�N�x�̉c�Ɨ��v�̐L�ї��Ɣ�ׂ�Ɣ����ɗ��܂�܂����B

�NjL�F2019�N5��1��

2018�N�x�̌��Z���������J����܂����B����ɂ��A�c�Ɨ��v��26,343�S���~�i26,343,000��~�j�ł����B2017�N�x�ɑ����A���v�ƂȂ�܂������A��͂�L�ї��͓݉����Ă��܂��B

�L����`��̑����͎��Ƃ̈����ɂȂ���

����ɒ��ڂ������̂��u�L����`��v�ł��B�ڂ�������܂ł͌��J����Ă��܂��A���v�v�Z���́u�̔����y�ш�ʊǗ���v�Ƃ����ȖڂɈ�ʓI�ɍL����`��܂܂�Ă����̂ŁA���̋��z�����Ă݂܂��傤�i�P�ʁF��~�j�B

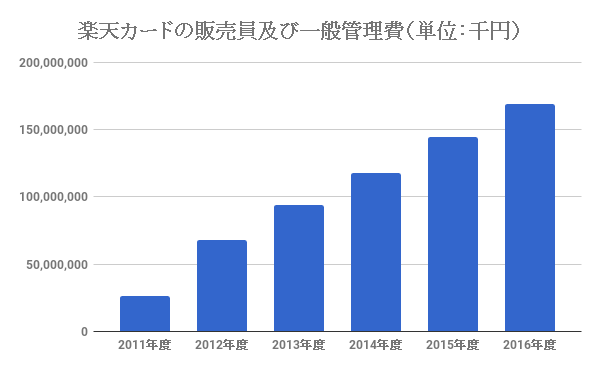

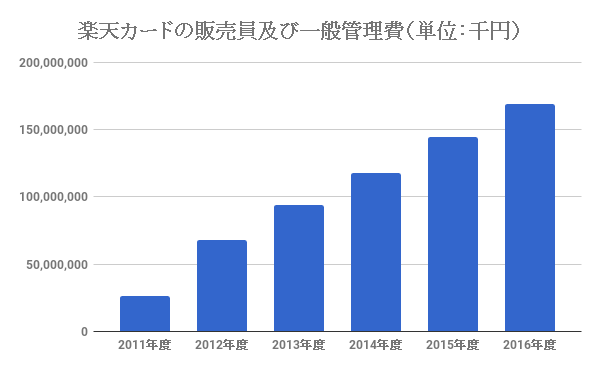

2011�N�x��26,098,069�A2012�N�x��68,342,779�A2013�N�x��94,074,053�A2014�N�x��117,840,848�A2015�N�x��144,781,620�A2016�N�x��169,174,234�A�Ƃ������悤�ɐ��ڂ��Ă��܂��B�킩��₷���O���t�ɂ��Ă݂܂��傤�B

��ʓI�ɉ�ЂƂ��Ắu�̔����y�ш�ʊǗ���v�͏����ł��}�������ƍl���Ă���Ȗڂł��B�y�V�J�[�h�͎��Ɗg��ɔ����A���^�Ȃǂ̐l����𒆐S�ɁA���̉ȖڂɔN�X��������Ă��Ă���Ɣ��f�ł��܂��B

���̉Ȗڂ̒��ɂ͍L����`����܂܂�Ă��܂��̂ŁA�S���҂������ɋ����Ē������u�L����̃e�R������s���Ă��Ă���v�Ƃ����\�͐M���������ɍ������ł��B

�NjL�F2018�N4��27��

2017�N�x�̌��Z���������J����܂����B����ɂ��A�̔���y�ш�ʊǗ����200,109�S���~�i200,109,000��~�j�ƂȂ�A������͖��炩�ɑ������܂����B2017�N�x�̉c�Ɨ��v�͔����ɂ����L�тȂ������A�������A�̔���y�ш�ʊǗ���͂��Ȃ葝�����Ă��邽�߁A���̓����肪2017�N�x�̉c�Ɨ��v�����������Ɨ\�z�ł��܂��B����āA2018�N�x�̐R�����������Ȃ�\��������Ƃ����M�҂̗\�z�͓����肻���ł��B

�NjL�F2019�N5��1��

2018�N�x�̌��Z���������J����܂����B����ɂ��A�̔���y�ш�ʊǗ����235,380�S���~�i235,380,000��~�j�ƂȂ�A2017�N�x�ɑ����A�����X���������Ȃ��Ă��܂��B�c�Ɨ��v���������Ă���ɂ͖����ς��Ȃ������ł��B�Ƃ������ƂŁA���������A�R���͌��������̂ɂȂ�Ɨ\�z����܂��B

���Z�����̌��ʂ����N�ɉe����^����H

�̔����y�ш�ʊǗ�������Ă��A���̕��A�c�Ɨ��v��������Ζ��Ȃ���������܂��A2014�N�x�̂悤�ɉc�Ɨ��v���K�N�b�Ɨ�����悤�Ȃ��Ƃ�����ƁA���N�̐R���ɂ��e����^���Ă������ł��B�����A2015�N�x�̊y�V�J�[�h�̏��F���͔��ɒႩ�����ł��B

2018�N1�����_�ł́A2017�N�x�̌��Z�����͂܂����\����Ă��܂��A�c�Ɨ��v���Ⴍ�A�̔����y�ш�ʊǗ���c��߂A2018�N�̐R���͌������Ȃ�X��������Ɨ\���ł���ł��傤�B

���̂悤�Ɍ��Z���������Ă݂�ƁA�{�N�x�̐R���̌X�������Ȃ��炸�킩���Ă�����̂ł��B�����Ԃ̗]�T�̂�����́A���Ђ����ɂȂ��Ă��������B

���̃J�[�h��I�Ԃ̂��I�����̈�ɁI

�u�y�V�J�[�h���Ō�̍Ԃ��Ǝv���Ă����v�ƍl������͑����ł��傤���A����͂����̘̂b�ł��B��ʓI�ȃN���W�b�g�J�[�h�ɔ�ׂ�ƐR���͊Â��X�������邩������܂���B����ł��A���v���Ȃǂ������ɐR���̓�Փx���ψڂ���\�������邱�Ƃ��킩��܂����̂ŁA100�����S���Ƃ����A����Ȃ��Ƃ͂���܂���B

���͊y�V�J�[�h�ɗ����Ă��܂��l�͑����Ă��Ă��܂��BTwitter������悭�킩��܂��B

�y�V�J�[�h�Ȃ�N�ł���A����Ȏ���͂����I�����������Ǝv���Ă����ł��傤�B

���݂������߂̓��C�t�J�[�h�I

���́A�y�V�J�[�h�ȊO�ɂ��R���̊Â��N���W�b�g�J�[�h�͂�������܂��̂ŁA�y�V�J�[�h���������Ȃ��Ă���Ȃ�A����_���̂������ł��傤�B�������߂́u���C�t�J�[�h�v�ł��B

���C�t�J�[�h�́u���Z�����v���݂�ƁA�������߂̗��R���킩��܂��B

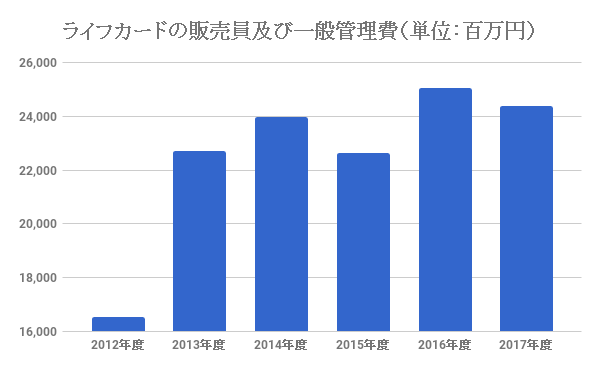

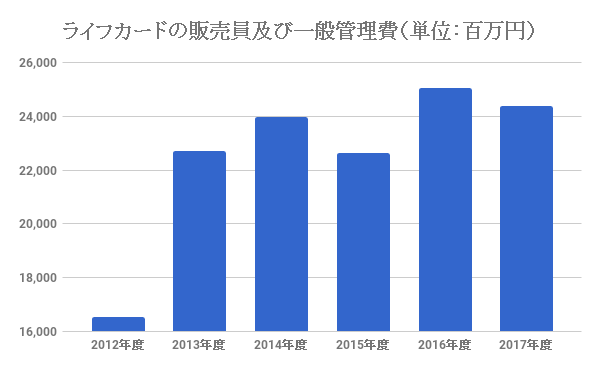

�Ƃ����̂́A�L����`����܂ށu�̔����y�ш�ʊǗ���v�����肵�Ă���̂ł��B�P�ʂ͕S���~�ŁA2012�N�x��16,530�A2013�N�x��22,711�A2014�N�x��23,975�A2015�N�x��22,647�A2016�N�x��25,063�A2017�N�x��24,369�Ƃ������悤�ɐ��ڂ��Ă��܂��B�O���t�ɂ���Ƃ���Ȋ����ł��B

2012�N�x����͑傫�������Ă��܂����A2013�N�x�ȍ~��22,000�`25,000�̊Ԃň��肵�Đ��ڂ��Ă��܂��B�l�����L����`�����������z���߂Ă���悤�Ȃ̂ŁA���̂悤�Ɉ��肵�Ă���̂��Ɛ����ł��܂��B

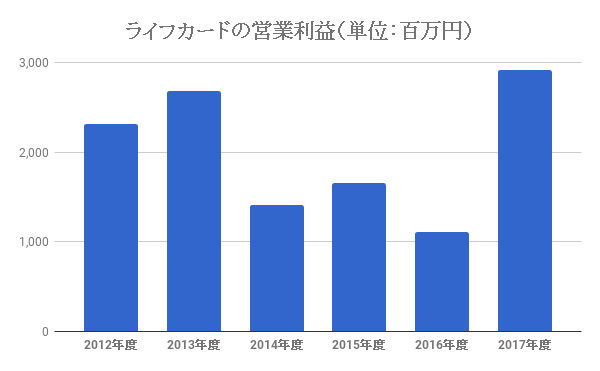

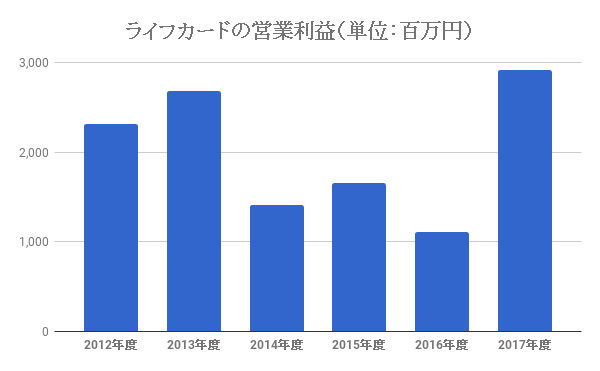

�c�Ɨ��v�i�P�ʁF�S���~�j�Ɋւ��ẮA2012�N�x��2,318�A2013�N�x��2,685�A2014�N�x��1,411�A2015�N�x��1,652�A2016�N�x��1,113�A2017�N�x��2,910�Ƃ������悤�ɐ��ڂ��Ă��܂��B�O���t�ɂ���Ƃ���Ȋ����ł��B

2014�N�x��2016�N�x�͉c�Ɨ��v���K�N�b�Ɖ������Ă��܂����A2017�N�x�͂���6�N�Ԃōł������Ȃ��Ă��܂��̂ŁA���N�ƂȂ�2018�N�̐R���ɂ͍D�e���������炷���Ƃ��\�z����܂��B

���C�t�J�[�h�́A�|�C���g�����N�x1.5�{�ł����A�O�N�̗��p�z�ɉ�����1�{�`�ő�2�{�ɂȂ�܂��̂ŁA���C���J�[�h�ɂ���A�|�C���g���U�N�U�N���܂�܂��B���a�����ɂ́A�|�C���g��3�{�ɂȂ�̂ŁA�傫�Ȕ������͂��a�����ɂ܂Ƃ߂Ă���A���Ȃ�����悭�|�C���g�����߂��܂��B

���C�t�J�[�h���^�c����uL-Mall�v�Ƃ����V���b�s���O���[���𗘗p����A�|�C���g�͍ő��25�{�ɂȂ�̂ŁA���������̍ۂ͂���L-Mall�������p���������B���Ȃ݂ɂł����AL-Mall�́A�y�V��t�I�N�A������A���ԁAH.I.S�A�j�b�Z���A�������A��ۏ��≮�Ƃ��������V���b�v�ƒ�g���Ă��܂��B

�������A�N���͖����ł����A�����Ȃ̂ɓ���E�����E�s�����p�ɔ������⏞���x���[�����Ă��܂��B�ŒZ��3�c�Ɠ��ł̔��s���\�ɂȂ��Ă��܂��̂ŁA�Ȃ�ׂ��������p�������Ƃ������ɂ��������߂ł��܂��B

�ߋ��ɋ��Z���̂��N�����Ȃǃu���b�N���X�g�Ɍf�ڂ���Ă�����́u���C�t�J�[�h�i�N����j�v���������Ă݂�Ƃ����ł��傤�B������͔N���5,000�~�Ղ������ɐR���̊Ԍ����L���Ă����ƂĂ��e�ȃ��C�t�J�[�h�ł��B�ʏ�̓��C�t�J�[�h�̐R���ɗ������������Ɉē��������܂����A���T�C�g����\�����߂܂��̂ŋC�ɂȂ���͗v�`�F�b�N�ł��B

![�Z�]���J�[�h�C���^�[�i�V���i���̌���](./img/saison_2022_02.png)

![�Z�]���p�[���E�A�����J���E�G�L�X�v���X�E�J�[�h�̌���](./img/saison_pearl_2023_05.png)