�N���W�b�g�J�[�h����邤���ő傫�ȕǂƂȂ�̂��u�R���v�ł��B�N�����R���ɂ͕s�����������̂ł��B

�N���W�b�g�J�[�h�́A�����Ɉꊇ�ԍς܂��͐������ɓn���ĕ��������E���{�����A�Ƃ������㕥���ɂȂ���������邱�ƁA�����āA�L���b�V���O�i�����̎����T�[�r�X�j��t�тł��邽�߁A������̊�E���������Ă��Ȃ���ΐR���ɒʂ�܂���B

�ꎞ�I�Ɏx���������đւ��Ă��炤�`�ɂȂ�̂ŁA���Ȃ����M�p�ł���l���ł��邩�ǂ������J�[�h��Ђ��R������K�v���o�Ă��܂��B

���̃T�C�g�ł́u�R�����Â��N���W�b�g�J�[�h�v����������Љ�Ă��܂����A������R�����Â��Ă�������Ă��Ȃ���A�R���ɒʉ߂��邱�Ƃ͂ł��܂���B

�N���W�b�g�J�[�h�̐R�����e�̏ڍ�

�܂����܂�m���Ă��Ȃ��N���W�b�g�J�[�h�R���̊���ڂ����ׂČ��J���Ă��܂��B�Ⴆ�A�E�F�u����N���W�b�g�J�[�h�̐\�����݂�����Ƃ��A�K�v���������������͂���킯�ł����A���ꎩ�̂��������łɐR���̔��f�ޗ��ɂȂ��Ă��邱�Ƃ�m���Ă��܂������H�e���ڂɂǂ̂悤�ȈӖ�������̂��A�ڂ����݂Ă݂܂��傤�B

- ���ڈꗗ -

����

�N���W�b�g�J�[�h�́A�����傪�����Ă����g������̂ł�����A���R�A�����͕K�v�ɂȂ�܂��B�R���ɔ����A�Ƌ���ی��A�p�X�|�[�g�Ȃǂ̖{�l�m�F���ނ�p���Ė{�l�m�F���s�����ƂɂȂ�܂��̂ŁA���m�ɐ\�����܂��傤�B�{�l�m�F���Ƃ�Ȃ��ƁA�N���W�b�g�J�[�h�͔��s����܂���B�����◣���ȂǂŁA�������ύX����ꍇ�́A�����Ŗ{�l�m�F���ނ̕ύX�𑬂₩�ɍς܂��Ă����悤�ɂ��܂��傤�B�O���l�̏ꍇ�ł��A�ݗ��J�[�h����ʉi�Z�ҏؖ���������A�R���ΏۂƂȂ�ꍇ������܂��B

���N����

���N�����́A�N����m�F���邽�߂̍��ڂł��B�N���W�b�g�J�[�h�͌����A���Z��������18�Έȏォ���������ł��̂ŁA18�Ζ����͍�邱�Ƃ��ł��܂���B�^�]�Ƌ��Ȃǂ̖{�l�m�F���ނŖ{�l�m�F���s�Ȃ����߁A���U�\���͒ʗp���܂���B�܂��N���W�b�g�J�[�h�ɂ���ẮA��20�Έȏ�A��30�Έȏ�Ƃ������悤�ɔN����������Ă�����̂�����̂ŁA�\�����݂̑O�Ɏ��O�Ɋm�F����K�v������܂��B���R�ł����A��30�Έȏ�Ə�����݂��Ă���ꍇ�A20��͐R���ɒʂ�܂���B�S�[���h�J�[�h�ȏ�̍��X�e�[�^�X�J�[�h�͂��̂悤�ɔN�����݂��Ă���ꍇ������A�N��ɐ�����݂��Ă���J�[�h�͐R���������������X��������܂��B

����

�N���W�b�g�J�[�h�́A��{�I�Ɍ_��Җ{�l�����g���܂���̂ŁA���ʂ��\�����K�v�ȍ��ڂƂȂ�܂��B�Ⴆ�A�X���Ő��ʂ̈قȂ�������p���悤�Ƃ����ꍇ�A�_��Җ{�l�ł͂Ȃ��Ɣ��f����A���X���̃}�j���A���ɏ]���ė��p��f����ꍇ������܂��B�N���W�b�g�J�[�h�̗��ʂɂ͎������L�����鏐����������܂��̂ŁA���O������ۂ̗��p�҂ƌ_��҂̐��ʂ��Ⴄ�Ɣ��f���ł���ꍇ������܂��B�s�����p��h���Ӗ��ł��A�������\�������߂��܂��B�������A���ʂŐR�����ʂ����E���邱�Ƃ͂������܂���B�����܂Ŗ{�l�m�F�̂��߂̍��ڂɉ߂��܂���B

�Ɛg or �����i�z��҂̗L���j

�N���W�b�g�J�[�h�́A�㕥���V�X�e���i�����ꊇ�����E���������E���{����etc..�j���̗p���Ă���̂ŁA�ꎞ�I�Ɏx���������đւ��Ă��炤�悤�Ȍ`�ɂȂ�܂��B�{�l��������A�ԍςɍ����Ă��܂����ꍇ�A�����҂ł���A�z��҂̎����𗊂�ɂ��邱�Ƃ��ł��邽�߁A�Ɛg�����������ԍϔ\�͂f���邽�߂̏d�v�ȍ��ڂ̈���ɂȂ�܂��B�{�l�ȊO�ŒN�������҂����邩�ǂ����A�����ɂ߂邽�߂̈�̃|�C���g�ɂȂ�킯�ł��B��ʓI�ɂ́A�z��҂������ق����R���ł̓|�W�e�B�u�ȗv�f�ƂȂ�₷���ł����A�K�������v���X����ɂȂ邩�ƌ�����Ƃ����ł�����܂���B

�Z��

�N���W�b�g�J�[�h�̔��s���͂��߁A���p�����E��E�X�V�J�[�h�Ȃǂ𑗕t���邽�߂ɏZ���͕K���\�����K�v�ȍ��ڂł��B�Z�����̂��̂��R���ɉe����^���邱�Ƃ͂Ȃ��ł����A�Ԉ�����Z����\�����Ă��܂��ƍŒZ�ŃJ�[�h�����Ȃ�������A�X�V���ɐV�����J�[�h�����Ȃ��\�����o�Ă����肵�܂��̂ŁA���݂̏Z���𐳊m�ɐ\�����܂��傤�B���z�������ꂽ�ꍇ�́A���₩�ɐV�����Z����\������K�v������܂��B�ߔN�̓E�F�u�T�[�r�X����ȒP�ɏZ���̕ύX�葱�����\�ɂȂ��Ă���̂ŖY�ꂸ�ɕύX�͂��o���܂��傤�B

����/�g�т̓d�b�ԍ�

���ɑ������s�ɑΉ������N���W�b�g�J�[�h�̏ꍇ�͂��̓��̂����ɖ{�l�m�F���Ƃ�Ȃ���Ȃ�Ȃ��̂ŁA�d�b�ԍ��͕K���\�����K�v�ȍ��ڂł��B�������s�ȊO�̃N���W�b�g�J�[�h�ł��A�{�l�m�F�̂��߂̓d�b���������Ă��邱�Ƃ�����̂ŁA���m�ɐ\������K�v������܂��B�܂��A���z���i�̔�������s�����p�̋^��������ꍇ�Ȃǂ��d�b�Ŋm�F���Ƃ邱�Ƃ�����܂��B�J�[�h��Ђɂ���ẮA�o�^�����d�b�ԍ��Ɋ��U�E�Z�[���X�̓d�b�������Ă��邱�Ƃ�����܂����A���d�ɒf��A����ȍ~�͂����Ă��Ȃ��Ȃ�܂��B���ɒf��Ȃ����́A�u�d�����Ȃ̂Łv�u�^�]���Ȃ̂Łv�ȂǗ��R�����Ēf��Ƃ����ł��B����̓d�b�ԍ��E�g�єԍ��Ƃ��ɂ���ق����R���ɂ����ăv���X����ƂȂ�܂��B

�Ζ���̖���/�Z��/�d�b�ԍ�

�Ζ���̖��̂ƋΖ���̏Z���A�Ζ���̓d�b�ԍ��̓��͂́A�ݐЊm�F�̂��߂ɐ\���K�{�����ł��B�ݐЊm�F�̕��@�́A�R���̒S���҂ɂ���ĈႢ�܂����A�d�b�ԍ����K�v�ƂȂ�̂́A�Ζ���ɉ˓d�����čݐЊm�F���Ƃ邽�߂ł��B���c�Ƃōݑ�Ζ��̏ꍇ�́A����̏Z�����Ζ���ɓ��͂��܂��傤�B�܂��A���c�Ƃœd�b���v���C�x�[�g�p�Ǝ��Ɨp�ŕ����Ă���ꍇ�́A���Ɨp�̂��̂�\������Ƃ����ł��B�N���W�b�g�J�[�h�ɂ͕K������̐R��������A�ݐЊm�F���s���܂��̂Ő��m�ɐ\�����邱�Ƃ��厖�ł��B�������A�ݐЊm�F�������ɐR�����i�߂���ꍇ������܂��B�Ζ���ɓd�b���������Ă���̂��������͑����ł����A�J�[�h��Ђ͂��Ȃ�z�����ēd�b�������Ă����̂ň��S���Ă��������B

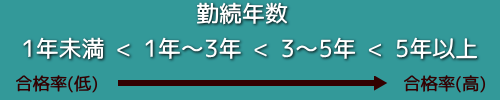

�Α��N��

�N���W�b�g�J�[�h���M�p�̏Ȃ̂ŁA�Α��N���������قǐM�p�x�������A�ԍϔ\�͂������Ɣ��f����A�|�W�e�B�u�ȐR�����ʂ����炢�₷���Ȃ�܂��B�H�ɋΖ��N�������U�\��������������܂����A�Ζ���̓d�b�ԍ���\�����Ă��邽�߁A�S���҂͐\���҂̏���₢���킹�邱�Ƃ��\�ł�����A���U�\���͂��Ȃ��̂������ł��B���ǂ��R�����ʂ����炤�ɂ́A�Α��N���͍Œ�ł�1�N�ȏ゠�����ق����L���ł��B5�N�ȏ�A10�N�ȏ�ƂȂ���Ȃ�M�p�x�͍����Ȃ��Ă��܂��B����ł��A�Α��N���͔��N�قǂŕ]������͂��߂�̂ŁA�Α��N��1�N�����ł��R���ɒʉ߂������͈�萔���܂��B

���� or �N��

�N���W�b�g�J�[�h�����ɂ́A�ԍϔ\�͂����邱�Ƃ���ɋ��߂��܂��B�e�ЁA������N���̍Œ�C����݂��Ă���A������N���A���邱�Ƃ��R���ʉ߂̏����ƂȂ�܂��B�N���������قǃX�R�A�����O�͍����ł����A����ł��A�N��100���~��㔼�`250���~������Ώ\���ŁA�p�[�g�E�A���o�C�g�ł�����N���W�b�g�J�[�h�͑��݂��܂��B�z��҂̑�������ł́A�قƂ�ǎ����̂Ȃ���Ǝ�w�ł���邱�Ƃ��ł��܂��B�܂��A���ƕ�炵�ŗ��e�̔�}�{�҂ł���w���ł��N���W�b�g�J�[�h�͍��܂��B����ŁA�S�[���h�J�[�h��v���`�i�J�[�h�A�u���b�N�J�[�h�Ƃ��������X�e�[�^�X�J�[�h�͔N���̍Œ�C���������Ȃ邽�ߐR����Փx�͋}���ɏオ��܂��B�u���b�N�J�[�h�Ȃ͂��������C���r�e�[�V�����i���ҁj���Ȃ��ƍ��Ȃ��̂łقƂ�ǂ̕��ɂƂ��Ă͉��������݂ł��B

�ٗp�`��

�ٗp�`�Ԃ́A�X�̐M�p�x�f���邽�߂̑�ȍ��ڂƂȂ�܂��B�]���I�ɂ́A�p�[�g�E�A���o�C�g���l���Ǝ偃�h���Ј����_��Ј������Ј��̏��ԂŐM�p�x�������܂��B�]���������̂͑���̗\�z�ǂ���u���Ј��v�ł��B�u�l���Ǝ�v�́A�������̕��������ł����A������̕��������A�܂��A�����ɔg������Ɣ��f����₷�����߁A�h���Ј��ƃp�[�g�E�A���o�C�g�̊Ԃ��炢�̕]���ł��B��Ǝ�w�́A�p�[�g�E�A���o�C�g�Ɣ�ו]���͉�����܂����A�����g�����z��҂̑���������A�Α��N������M�p�x�f���Ă����܂��B�N���҂́A���ѐl���␢�ю����𗊂�ɐM�p�x���`�F�b�N����܂��B�����A���̍��ڂ́A�P�ɐM�p�x�̍��������������ŁA�p�[�g�E�A���o�C�g������Ƃ����ĐR���ɗ�����킯�ł͂Ȃ��̂ň��S���Ă��������B���Ј��ɂȂ��Ă܂�1�����������Ȃ��Ȃ�A�p�[�g�E�A���o�C�g�ŋΑ��N����5�N�ȏ�̕��̂ق����M�p�x�͍����ƌ����܂��B�܂�A�Α��N���ƍ��킹�ĕ]������鍀�ڂ��Ƃ������Ƃł��B

�E��

�E��́A�c�ƁA�ڋq�A�����A�l���A�o���A�����ȂǂƂ��������̂��w���܂��B�R���ɂ����đ傫�Ȕ�d���߂�Ƃ͌�����܂��A��ʓI�ȏ펯�ł����A�X�[�p�[�ł̐ڋq�Ƃ����A��҂Ȃǂ̐��E�̂ق�������������or�ٗp�����肵�Ă���Ƃ����܂���ˁH���̂����肪�ЂƂ̔��f��ɂȂ邱�Ƃ͂��肦�܂��B����ł��A�E����͋Α��N���̂ق����d�������X��������̂ŁA���̍��ڂɂ��R���ւ̉e���͂قƂ�ǂȂ��Ǝv���Ă����ł��B�\���҂��ǂ̂悤�Ȏd�������Ă���̂��A�����ׂ����m�邽�߂̍��ڂɉ߂��܂���B���̍��ڂ����邨�����Ő\���҂Ɂu�d���̓��e�͂ǂ̂悤�Ȋ����ł����H�v�Ƃ킴�킴�������ɍςނ킯�ł��B

�Ǝ�

�Ǝ�́A���͈ӊO�ƐR���ɉe����^���鍀�ڂł��B�Ⴆ�A�u�w�Z�E����@�ցv�Ƃ����Ǝ�͌������ł���\�����������Ƃ���A�M�p�x���������f����₷���ł��B���E�A�a�@�E��ÁA���Z�A�����A���E�����Ȃǂ��]���������X���ɂ���܂��B����A���H�A���e�E���e�A�ό��A���̑��T�[�r�X�Ƃ́A�����̏㏸�������݂ɂ������Ƃ�ٗp�`�Ԃ����Ј��łȂ��ꍇ���������Ƃ𗝗R�ɁA���܂荂���]�����Ă��炦�Ȃ��X��������܂��B����ł��A�E�ɏA���Ă���Ƃ��������ɂ͕ς��Ȃ��̂ŁA�Ǝ킪�R���Ńl�K�e�B�u�ȗv�f�ɂȂ邱�Ƃ͂���܂���B�厖�Ȃ̂͐��m�ɐ\�����邱�Ƃł��B

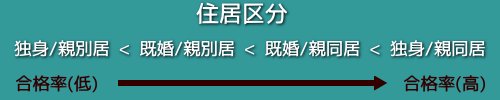

�Z���敪

�Z���敪�́A�傫��4�ɕ������A��������M�p�x�f���邱�Ƃ��ł��܂��B�Ɛg���e�ƕʋ����������e�ƕʋ����������e�Ɠ������Ɛg���e�Ɠ����A�̏��ŐM�p�x�������Ȃ�X��������܂��B�ꌩ�A�Ɛg���ƐM�p�x���Ⴂ���������܂����A�e�Ɠ������Ă��邱�ƂŐ��єN���������Ɣ��f�ł���̂ŁA�e�Ɠ����Ƃ�����_�ŕԍϔ\�͂������Ƃ݂Ȃ���܂��B��ʓI�ɁA����or�����ŐR���ɑ傫���e����^���邱�Ƃ͂Ȃ��ł����A�z��҂�����̂ł���A�R���Ńv���X����ƂȂ邱�Ƃ�����i���ԍς̌���������Ă����l������ƌ��Ȃ����j�̂Ő����ɐ\�����܂��傤�B

�Z���`��

�����ƁA���݃}���V�����A�A�p�[�g�A�݉ƁA�Ȃǂ̑I����������܂��B�����Ƃ̏ꍇ�A���ȏ��L���z��ҏ��L�A�Ƒ����L�A����ȊO��������ɑI���ł��܂��B���ȏ��L�̎����Ƃ̏ꍇ�A�Z��[��������Ă���Ɣ��f���邱�Ƃ��ł��܂����A�Z��[����g�߂遁�M�p�x�͍����Ɣ��f����A�R���ɂ����ă|�W�e�B�u�ȕ]�����܂��B�Z��[�����c���Ă���ꍇ�ł��̋��z�̓��͗�������A�����ɐ\�����܂��傤�B�Ƒ����L�̎����Ƃ̏ꍇ�́A���ȏ��L�����]���͒Ⴂ�ł����A�\���Җ{�l�̌o�ϓI���S�����Ȃ��Ɣ��f�ł��邽�߁A�R���ł͈ӊO�ɂ��|�W�e�B�u�ȕ]�����܂��B�ł��]�����Ⴂ�̂͏Z�ݍ��݂ł����A���ɐR���ɑ傫�����e���������炷�킯�ł͂Ȃ��̂ŏZ�ݍ��ݐ�̏Z�����g���Ă��̂܂ܐ\������ł��������B

���ѐl��

���ѐl���Ƃ́A�������v�ŕ�炵�Ă���l���̂��Ƃł��B�ȒP�ɂ����A�Ƒ��̐l���ł��B���ѕ������Ă���ꍇ�́A�\���҂Ɠ������v�ŕ�炵�Ă��鐢�ѐl������͂��܂��傤�B�Ƒ������l���邩���m�F���鍀�ڂȂ̂ŁA�ԍϔ\�̗͂L���f����v�f�̈�ƂȂ�܂��B��ʓI�ɐ��ѐl���������ƕԍϔ\�͂������ƌ��Ȃ���܂����A��Ƒ��Ȃǂ��܂�ɂ����ѐl������������ƌo�ϓI�ȕ��S���傫���Ɣ��f����邱�Ƃ�����܂��B�Ⴆ�A���Ȃ����q����8�l����10�l�Ƒ����x�����Ǝ�w�ł���Ƃ���Ɩ{�l�������Ȃ��A�v�̎����������Ă��x�o�����Ȃ葽���Ɣ��f�ł��܂��̂ł��Ȃ����g�̕ԍϔ\�͖͂R�����Ɣ��f�����\���������ł��B

���ю���

���ѐl���S���̎����̍��v�����܂��͔N�P�ʂœ��͂��܂��B�������Ȃ���A�����猌�̌q�������Ƒ��ł����������Ƃ͎���Ȃ̂ŁA�ߔN�͐��ю����̐\�������߂�J�[�h��Ђ͌����Ă��Ă��܂��B�Ȃ����ю����̐\�����K�v�ȏꍇ������̂��Ƃ����ƁA�\���Җ{�l�Ɏ������S���Ȃ��ꍇ�A���ю�������ԍϔ\�̗͂L���f���Ă������ƂɂȂ�����ł��B���Ɋw�����Ǝ�w�Ƃ������\���Җ{�l�Ɏ��������Ȃ�or�Ȃ����ɂƂ��Ă͏d�v�ȍ��ڂƂȂ��Ă��܂��B���ю������S���Ȃ��Ƃ������Ƃ͂Ȃ��ł��傤���A���ю��������܂�ɂ��Ⴂ�Ƃ�����R���̊Â��N���W�b�g�J�[�h�ł��w�����w���N���W�b�g�J�[�h�����͓̂���Ȃ��Ă��܂��B

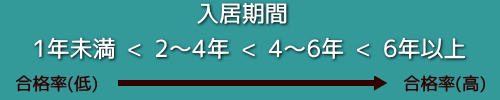

��������

���݁A���Z�܂��̏Z���̓������Ԃ̂��Ƃł��B�Ⴆ�A���ݕ�����4�`6�N����r�I������������Ă�����́A�ƒ�����M����Ȃ��x�������Ƃ��ł��Đ����ɍ����Ă��Ȃ��A�Ɣ��f�ł��A�ԍϔ\�͂������Ɣ��f�ł��܂��B�����A���z�������ĊԂ��Ȃ��^�C�~���O�ŃN���W�b�g�J�[�h��\�����ޏꍇ������܂��̂ŁA�P���ɓ������Ԃ����ŕԍϔ\�̗͂L���f���邱�Ƃ͓���A�ߔN�͂����܂ő傫���R�����ʂ����E���鍀�ڂł͂Ȃ��Ȃ��Ă��܂��B���z���͒N�ł�������̂ł�����A�������Ԃ��Z�����Ƃ��}�C�i�X����ɂȂ邱�Ƃ��قڂȂ��ł��B�����A�������Ԃ�15�N�ȏ�ɂȂ��Ă���ƕ]���͂����������Ȃ�X��������܂��̂ŕ���Ƃ��Ċ��������Ƃ͂ł��܂��B

���[���̗L��

�Z��[���⎩���ԃ��[���Ƃ����ƁA�����������������ł����A���[���͌����Ă݂�Ύ؋��̈��ł��B��ʓI�ɂ́A�؋��͂Ȃ��ق����M�p�x�͍����ƌ����܂��B�������A��O�Ȃ̂��Z��[���ŁA�������R���ɒʉ߂��Ȃ���Ȃ�Ȃ��̂ŁA�Z��[���̐R���ɒʂ�l���M�p�x������A�Ƒ�������ꍇ�������ł��B���ۂ̂Ƃ���A�Z��[���⎩���ԃ��[���͐R���Ƀl�K�e�B�u�ȉe����^���Ȃ��̂ł����܂ŐS�z�͂��Ȃ��đ��v�ł��B����ŁA�M�́E�J�[�h��ЁA����ҋ��Z����̎ؓ�������ƁA���z�ł��R���Ɉ��e�����y�ڂ��\���������̂Œ��ӂ��K�v�ł��B�g��ʓI�ȁh���[���ȊO�̎���ꂪ����ꍇ�͊��ς��Ă���N���W�b�g�J�[�h��\�����ق��������ł��B

�u�����h�I��

�uVISA�v��uJCB�v�uMastercard�v�Ƃ��������ۃu�����h���炨�D���Ȃ��̂�I�����邱�ƂɂȂ�܂��B�I���ł�����̂Ȃ�A�uVISA�v���������߂ł��B�N���W�b�g�J�[�h�ɂ���Ă�VISA�͑������s���\�Ȃ̂ɁAJCB�ł͑������s�ł��Ȃ��A�Ƃ��������Ⴊ����悤�ɁAJCB�͐R���Ɏ��Ԃ�������X���ɂ������߂ł��B�R�����Ԃ��Z���ق����R���͊ȈՓI���Ɣ��f�ł��A�R����Փx�͒Ⴂ�Ɣ��f�ł��܂��BJCB�͓��{���̃u�����h�ł����A�C�O�ł͈ꕔ���p�ɍ��邱�ƃV�[��������܂����A�����X�萔���̍������獑���ł�����������鎖�Ǝ҂�����ق�Ƃ���̂ŁA��قǂ̂�����肪�Ȃ�����́uVISA�v���������߂��܂��BVISA�͍����ł��C�O�ł����S���ė��p�ł���̂ō��邱�Ƃ͂قƂ�ǂȂ��ł��B���Ȃ݂�Mastercard��VISA�Ɏ������ۃu�����h�ŁAVISA�Ɠ��l�ɐ��E���ň��S���ė��p�ł���̂�Mastercard���������߂ł��B

�d�q�}�l�[�t�т̗L��

�d�q�}�l�[���t�тł���N���W�b�g�J�[�h�������Ȃ��Ă��܂��B�d�q�}�l�[��t�т��邩���Ȃ����������őI���ł���ꍇ������܂��̂ŁA�d�q�}�l�[�𗘗p���������͕t�т���Ƃ����ł��傤�B�d�q�}�l�[�̕t�т̗L�����R���ɒ��ړI�ɉe����^���邱�Ƃ͂܂�����܂������A�����̖ʂ���A�d�q�}�l�[�͕t�т����ق��������ł��B�d�q�}�l�[�̎�ނ������I�ׂ���̂�����܂��̂ŁA�p�ɂɗ��p���邨�X�Ŏg������̂�I�ԂƗǂ��ł��傤�BApple Pay�ɑΉ����Ă���X�܂Ȃ�ASuica��iD�AQUICPay�����p�ł��܂��B�����̓|�X�g�y�C�^�Ƃ����Ď��O�Ƀ`���[�W�̕K�v���Ȃ��d�q�}�l�[�ŁA�N���W�b�g�J�[�h�̗��p�����ƈꏏ�Ɍ�����������^�C�v�̓d�q�}�l�[�Ȃ̂ł�������y�Ɏg�����Ƃ��ł��܂��B

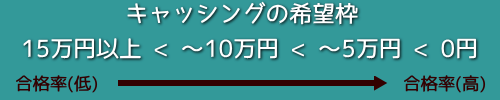

�L���b�V���O�̊�]�\�g

�N���W�b�g�J�[�h�ɂ���ẮA�L���b�V���O�i�����̎����T�[�r�X�j��ݒ�ł��܂����A�����͂��Ȃ�d�v�ȑI�����ƂȂ邱�Ƃ��o���Ă����܂��傤�B�L���b�V���O�g��ݒ肷��Ƃ�荂���ԍϔ\�͂����߂��邽�ߐR���Ɏ��Ԃ��������Ă��܂��܂��B�t�ɃL���b�V���O���[���ɂ��邱�ƂŐR���ɒʂ�₷���Ȃ�X��������܂��B�L���b�V���O�𗘗p����ړI���Ȃ��Ȃ�A�L���b�V���O�g��݂���K�v�͂���܂���B�R���ɕs��������Ă�����́A�g��݂��Ȃ� or 0�~�ɐݒ肷�邱�Ƃ��������߂��܂��B�������A�L���b�V���O�ƃN���W�b�g�J�[�h�̐R���͕ʁX�Ȃ̂ŁA�L���b�V���O�̐R���ɗ���������Ƃ����ăN���W�b�g�J�[�h�̐R���ɗ�����킯�ł͂���܂���B���̏ꍇ�A�L���b�V���O�g�[���ŃV���b�s���O�g�����݂����邱�ƂɂȂ�܂��B

���{�����̐ݒ�

���{�����́A���X�̕ԍς����z�ɂ���ԍϕ��@�ł��B�Ⴆ�A��1���~�R�[�X�A��5��~�R�[�X�Ȃǂ�I���ł����X�̕��S�z�����点��̂ŁA�o������Ďx�����ɍ��肻���ȃV�[���Ŏg���邱�Ƃ������ł��B�����A�����̕��S�����炷����ɁA���{�����萔������悹����K�v������A�x�����z�͑����邽�߁A���ʓI�ɕԍςɍ�������}�����Ă���ԍϕ��@�̂��߁A�l�I�ɂ͂��܂肨�����߂ł��܂���B�H�ɏ����ݒ�Ń��{�����ɂȂ��Ă���J�[�h������܂��̂ŁA���̏ꍇ�͐\�����ɕύX���邩�A�\����ł��ꊇ�ԍςɕύX���邱�Ƃ��\�ł��B�����A�����ݒ�Ń��{�������ݒ肳��Ă���N���W�b�g�J�[�h�͐R���ɒʂ�₷���X���������̂ŁA�R���ɕs��������Ă�����ɂ͐������g�������w��łȂ炨�����߂ł��܂��B����ł���{�I�ɂ͎x�������@���ꊇ�����ɕύX���ė��p�����ق������S�ł��B

���~�z

����Ƃ��Ă͂��܂葽���Ȃ��ł����A�J�[�h��Ђɂ���Ă͒��~�z�̐\�������߂���ꍇ������܂��B�����A���~�z����������Ƃ����ĐR���Ń|�W�e�B�u�ȕ]������킯�ł͂Ȃ��̂ŁA�����͐����ɐ\�����č\���܂���B���~���S���Ȃ����́A���U�\�����邮�炢�Ȃ�A�����Ɂu0�~�v�u�����v�Ɛ\�������ق��������ł��B���ׂĂ̍��ڂɂ����ċ��U�\���͐R���ɂ����ăl�K�e�B�u�ȉe����^����\�������邩��ł��B�����ȂƂ���A�J�[�h��Ђ��Ȃ����~�z��m�肽���̂��͕s���ł��B�������A����ҋ��Z�n�̃N���W�b�g�J�[�h�̏ꍇ�͒��~�z���R���ɉe����^����\���̓[���ł͂Ȃ���������܂���B

�R�����Â��N���W�b�g�J�[�h�̔�r��������

![�Z�]���J�[�h�C���^�[�i�V���i���̌���](./img/saison_2022_02.png)

![�Z�]���p�[���E�A�����J���E�G�L�X�v���X�E�J�[�h�̌���](./img/saison_pearl_2023_05.png)